در این مقاله قصد دارم شما را با مفاهیم و جزئیات حقوقی چک؛ از نحوه صدور و ویژگیهای قانونی آن تا حقوق و وظایف افراد ذینفع در این زمینه آشنا کنم.

با مطالعه این مقاله، شما به اطلاعات مفیدی دست خواهید یافت که میتواند از بروز مشکلات حقوقی ناشی از چک جلوگیری کند و به شما کمک کند تا از حقوق خود در این حوزه بهخوبی دفاع کنید.

با من همراه باشید تا به بررسی مهمترین نکات، قوانین و چالشهای مرتبط با چک پرداخته و در نهایت، به شناخت دقیقتری از این ابزار مالی دست یابید.

آشنایی با مفاهیم پایه چک در حقوق ایران

در این بخش، به بررسی مفاهیم پایهای چک در حقوق ایران میپردازیم. همچنین، به اهمیت این ابزار مالی در معاملات روزمره و حقوقی پرداخته و نقش آن را در نظام مالی کشور تحلیل خواهیم کرد.

چک چیست؟

طبق ماده ۳۱۰ قانون تجارت ایران، چک نوشتهای است که به موجب آن صادرکننده وجوهی را که نزد محال علیه دارد کلا یا بعضا مسترد یا به دیگری واگذار مینماید.

چک به عنوان یک ابزار مالی، یک ورقه با ارزش مالی است که به طور معمول در معاملات تجاری و خرید کالاها و خدمات بهکار میرود.

این سند مالی به عنوان یک وسیله پرداخت، به صاحب آن این امکان را میدهد که مبلغ معین و مشخصی را در آینده دریافت کند. در فرآیند صدور چک، صاحب چک ابتدا مبلغ مورد نظر را نوشته و سپس تاریخ خاصی را برای وصول وجه تعیین میکند.

این تاریخ که به آن “تاریخ سررسید” گفته میشود، مشخص میکند که چه زمانی گیرنده چک میتواند به بانک مراجعه کرده و وجه مورد نظر را از حساب جاری صادر کننده دریافت کند.

چک در واقع یک “قول پولی” است که تضمین میکند گیرنده در تاریخ مشخص شده میتواند از صادرکننده چک مقدار مشخصی پول دریافت کند. از این رو، چک به عنوان یک سند لازمالاجرا تلقی میشود و در زمینه تجارت و معاملات بازرگانی اهمیت ویژهای دارد. این سند نشاندهنده تعهد مالی صادرکننده است و به عنوان یک وسیله پرداخت معتبر در بسیاری از معاملات مورد استفاده قرار میگیرد.

چک علاوه بر کارکردهای مالی، میتواند به عنوان یک سند تجاری تلقی شود که به موجب آن صادرکننده پولی را که نزد دیگری دارد، به سود خود یا شخص ثالث مسترد میدارد.

به همین دلیل، چک میتواند تحت شرایط خاصی، به صدور اجرائیه نیز منجر شود. در تاریخ حقوق ایران، اصطلاح “چک” به سندی اطلاق میشد که در برخی منابع به خط و قباله نیز اشاره شده است. همچنین، در متون تاریخی مانند “دیوان معزّی” ذکر شده که واژه “سکه” نیز از لغت چک مشتق شده است.

در واقع، صدور چک به عنوان امارهای برای مدیون بودن صادرکننده آن تلقی میشود و به این ترتیب، نوعی تضمین برای پرداخت بدهی محسوب میگردد.

طبق قوانین حاکم بر چک در ایران، یکی از شرایط اساسی برای صدور چک این است که شخص صادرکننده باید در زمان نوشتن چک، به اندازه مبلغ مندرج در آن در حساب خود وجه نقد، اعتبار یا هر نوع پشتوانه قابل تبدیل به وجه نقد داشته باشد. این الزام قانونی بهویژه در راستای جلوگیری از صدور چکهای بیمحل (چکهایی که پشتوانه مالی ندارند) و محافظت از حقوق گیرندگان چک طراحی شده است. در واقع، این ویژگی چک را از کارتهای اعتباری متمایز میسازد؛ زیرا کارتهای اعتباری به طور کلی میتوانند به اعتبار صادرکننده بستگی داشته باشند و نیاز به موجودی واقعی در حساب ندارند.

متاسفانه، در حال حاضر، این قانون بهطور کامل در مبادلات مالی و تجاری رعایت نمیشود و شاهد صدور چکهای بیمحل و بدون پشتوانهای هستیم که موجب افزایش چکهای برگشتی میگردد.

روشهای وصول چک

برای وصول چک در ایران، بهطور کلی سه روش اصلی وجود دارد که عبارتند از:

- پیگیری از طریق اجراییه ثبت

- پیگیری از طریق حقوقی

- پیگیری از طریق کیفری

در ادامه، هر یک از این روشها را بهتفصیل بررسی میکنم.

درخواست صدور اجراییه از اجرای ثبت

یکی از روشهای مؤثر برای وصول چک، درخواست صدور اجراییه از اجرای ثبت است. بر اساس ماده ۲ قانون صدور چک، چک در حکم سند رسمی و لازمالاجرا محسوب میشود.

به موجب این ماده، اگر دارنده چک به بانک محالعلیه مراجعه کند و به هر دلیلی نتواند تمام یا قسمتی از وجه آن را دریافت کند (مثل نبودن محل یا هر علت دیگری که منجر به برگشت چک شود)، میتواند وجه چک یا باقیمانده آن را طبق قوانین و آییننامههای مربوط به اجرای اسناد رسمی از صادرکننده وصول نماید.

برای اقدام به صدور اجراییه، دارنده چک باید ابتدا درخواستنامهای چاپی طبق نمونه موجود در اداره ثبت تنظیم کند و به همراه اصل و فتوکپی چک و برگشتی آن به ثبت محل تسلیم نماید.

اجرای ثبت تنها در صورتی دستور اجرا صادر میکند که بانک گواهی کند امضای چک با نمونه امضای صادرکننده در بانک مطابقت دارد. این مرحله بسیار حیاتی است، زیرا در صورتی که امضای چک تأیید نشود، درخواست وصول چک ممکن است با مشکل مواجه شود.

دارنده چک میتواند شامل افراد زیر باشد:

- کسی که چک در وجه او صادر شده است.

- شخصی که چک به نام او پشتنویسی شده باشد.

- حامل چک (شخصی که چک را در اختیار دارد).

- قائممقام قانونی این افراد.

این روش وصول چک، یکی از سریعترین و مطمئنترین راهها برای تامین وجه چک برگشتی به شمار میآید و با توجه به اعتبار قانونی چک، میتواند منجر به دریافت سریعتر وجه مورد نظر گردد.

پیگیری از طریق حقوقی

در این روش، دارنده چک میتواند با مراجعه به دادگاه و ثبت شکایت علیه صادرکننده چک، اقدام به وصول وجه چک نماید.

این مسیر ممکن است زمانبر باشد و نیازمند ارائه مستندات و شواهد لازم به دادگاه است. در این فرآیند، دارنده چک میتواند از وکیل حقوقی نیز کمک بگیرد تا پروسه قانونی بهدرستی و با کمترین مشکلات پیش برود.

پیگیری از طریق کیفری

در صورتی که چک بهصورت عمدی و بدون پشتوانه صادر شده باشد، دارنده چک میتواند علیه صادرکننده بهاتهام کلاهبرداری یا صدور چک بیمحل شکایت کند.

این روش علاوه بر وصول وجه چک، ممکن است منجر به پیگرد کیفری برای صادرکننده شود. در این صورت، پرونده به دادسرای عمومی و انقلاب ارسال میشود و مراحل قانونی مربوطه طی خواهد شد.

با توجه به اهمیت چک به عنوان یک ابزار مالی، آشنایی با روشهای مختلف وصول آن برای هر دارنده چکی ضروری است.

پیگیری از طریق اجراییه ثبت، پیگیری حقوقی و پیگیری کیفری هر کدام ویژگیها و شرایط خاص خود را دارند که باید با توجه به موقعیت و نوع چک برگشتی انتخاب شوند.

آگاهی از این فرآیندها میتواند به دارندگان چک کمک کند تا به بهترین شکل ممکن از حقوق خود دفاع کنند و از مشکلات مالی جلوگیری نمایند.

معایب و مزایای صدور اجراییه

بر اساس ماده ۲ قانون اجرای محکومیتهای مالی مصوب ۱۰/ ۸ / ۱۳۷۸، در صورتی که شخص محکوم به پرداخت مالی به دیگری نشود و مال او قابل ضبط باشد، دادگاه میتواند او را ملزم به پرداخت کند و در صورت عدم پرداخت، حبس خواهد شد. اما این امتیاز برای اجرا از طریق اداره ثبت وجود ندارد، به این معنی که نمیتوان از این طریق صادرکننده را حبس کرد.

هزینه اقدام از طریق اجرای ثبت ۱۰% مبلغ مورد درخواست است که در مقایسه با هزینه درخواست از دادگستری (۵/۱ یا ۲%) به مراتب بیشتر است. اگرچه این مبلغ بهعهده مدیون قرار میگیرد، اما اگر متقاضی موفق به معرفی اموال قابل اجرا نشود، استرداد لاشه چک منوط به پرداخت این مبلغ از سوی او خواهد بود.

اجرا از طریق ثبت تنها علیه صادرکننده چک امکانپذیر است و سایر متعهدان مانند ظهرنویس و ضامن نمیتوانند از این طریق مورد پیگرد قرار گیرند. این در حالی است که در دادگستری امکان پیگرد علیه تمامی متعهدان وجود دارد.

برخی از محاکم، اقدام از طریق اجرای ثبت را به عنوان نشانهای از انصراف دارنده چک از تعقیب کیفری تلقی میکنند. این امر میتواند منجر به عدم پیگیریهای کیفری علیه صادرکننده چک گردد.

با توجه به حجم بالای پروندهها در مراجع حقوقی و کیفری، صدور اجراییه از طریق اداره ثبت بهطور معمول تنها حدود ۴۸ ساعت زمان نیاز دارد. این سرعت در اجرای درخواست، میتواند برای دارنده چک مزیت مهمی باشد.

چک به عنوان یک سند رسمی و لازمالاجرا نیاز به اثبات طلب ندارد. اداره ثبت، برخلاف مراجع دادگستری، هیچگونه رسیدگیای انجام نمیدهد و تنها با ارائه چک، به سرعت اقدام به صدور اجراییه میکند.

در روش وصول از طریق اجرای ثبت، هزینهها پس از وصول چک دریافت میشوند، در حالی که در مراجع دادگستری ابتدا باید هزینه دادرسی پرداخت شود و سپس مراحل رسیدگی آغاز گردد.

برخلاف روش شکایت کیفری که دارای محدودیت زمانی ۶ ماهه برای استرداد وجه چک است، وصول از طریق اجرای ثبت این محدودیت را ندارد و دارنده چک میتواند در هر زمانی اقدام به وصول نماید.

در دادگاه، تامین خواسته بدون ابلاغ به خوانده ممکن است، در حالی که در اداره ثبت، ابتدا به خوانده ابلاغ میشود و سپس به تامین خواسته اقدام میشود. این موضوع به خوانده اجازه میدهد تا قبل از اقدام به تامین، اموال خود را منتقل کند.

اقدام از طریق اجرای ثبت، نسبت به اقدام از طریق دادگستری که مستلزم تقدیم و تنظیم دادخواست، تشریفات دادرسی و قطعیت حکم است، مدت زمان بسیار کمتری برای حصول نتیجه نیاز دارد. این ویژگی به دارنده چک این امکان را میدهد که به سرعت به مطالبات خود رسیدگی کند.

صدور اجراییه از طریق اداره ثبت میتواند به عنوان یک روش کارآمد و سریع برای وصول چکهای برگشتی در نظر گرفته شود، اما معایب و محدودیتهای خاص خود را نیز دارد. بنابراین، دارنده چک باید با توجه به شرایط خود، نوع مناسب روش وصول را انتخاب کند تا به بهترین نتیجه دست یابد.

مسئولیتهای دارنده چک

در زمینه صدور چک، اشخاص مختلفی ممکن است در این پروسه دخیل باشند و هر کدام مسئولیتهای خاصی را به عهده دارند. بهطور کلی، این مسئولیتها به دو دسته اصلی تقسیم میشوند: مسئولیت کیفری و مسئولیت حقوقی.

طبق قانون چک، مسئولان اصلی چک عبارتند از:

صادرکننده چک

صادرکننده چک، شخصی است که از دسته چک خود چکی را در وجه شخص معینی امضا و صادر میکند. این فرد علاوه بر مسئولیت حقوقی، دارای مسئولیت کیفری نیز میباشد.

مسئولیت کیفری صادرکننده به این معناست که در صورتی که چک بدون پشتوانه و یا بهطور عمدی صادر شود، او ممکن است با اتهاماتی مانند کلاهبرداری یا صدور چک بیمحل مواجه شود.

همچنین، در صورت عدم پرداخت وجه چک در تاریخ مقرر، او ممکن است تحت پیگرد قانونی قرار گیرد.

ظهرنویس چک

ظهرنویس چک، شخصی است که چک در وجه او صادر شده و یا به او انتقال یافته و سپس با پشتنویسی، آن را به دیگری منتقل کرده است.

مسئولیت ظهرنویس بهطور کلی در شرایط خاصی ایجاد میشود. به عنوان مثال، اگر چک به فردی منتقل شود و در تاریخ سررسید، وجه آن پرداخت نشود، ظهرنویس ممکن است به عنوان مسئول پرداخت وجه چک شناخته شود.

اما این مسئولیت تنها در صورتی اعمال میشود که ظهرنویس بهطور صریح پرداخت وجه را تضمین کرده باشد یا در شرایطی خاص قرار گیرد.

ضامن

ضامن کسی است که پرداخت وجه چک را از صادرکننده یا ظهرنویس ضمانت کرده است. در واقع، ضامن به نوعی نقش حمایتکننده را ایفا میکند و در صورتی که صادرکننده یا ظهرنویس نتواند مبلغ چک را پرداخت کند، مسئولیت پرداخت وجه چک به عهده او خواهد بود.

این مسئولیت میتواند به دلیل عدم توانایی مالی صادرکننده یا ظهرنویس در پرداخت وجه چک به وجود آید.

مسئولیتهای مختلف در صدور چک به روشن شدن وضعیت قانونی افراد دخیل کمک میکند. مسئولیتهای کیفری و حقوقی صادرکننده، ظهرنویس و ضامن در حفظ سلامت مبادلات مالی و جلوگیری از کلاهبرداریهای مالی نقش اساسی دارند.

شناخت و آگاهی از این مسئولیتها میتواند به افراد کمک کند تا در هنگام استفاده از چک بهطور مؤثرتر عمل کنند و از عواقب منفی ناشی از عدم پرداخت یا صدور چک بیمحل جلوگیری کنند.

تکالیف طرفین در صدور و وصول چک

در فرآیند صدور و وصول چک، هر یک از طرفین—بانک (محال علیه)، صادرکننده چک و دارنده چک—تکالیف خاصی دارند که رعایت آنها برای حفظ حقوق و منافع همه افراد مرتبط ضروری است.

تکالیف بانک (محال علیه)

- تهیه دسته چک و تفهیم مفاد شرایط عمومی افتتاح حساب: بانک موظف است به متقاضیان چک، دسته چک تهیه کند و شرایط عمومی افتتاح حساب را به طور کامل توضیح دهد تا متقاضی از حقوق و وظایف خود آگاه شود.

- اخذ ضامن افتتاح حساب: برای اطمینان از ذیصلاح بودن متقاضی، بانک باید ضامنی معتبر برای افتتاح حساب اخذ نماید. این اقدام به جلوگیری از صدور چکهای بلامحل کمک میکند.

- اخذ وجه از صاحب حساب و نگهداری آن: بانک باید وجه نقد را از صاحب حساب دریافت کرده و آن را در حساب وی نگهداری کند تا در زمان وصول چک، امکان پرداخت آن وجود داشته باشد.

- دقت در مطابقت امضا و شرایط چک: بانک موظف است در بررسی چک، دقت کافی را بهعمل آورد و مطابقت امضا، تاریخ، مبلغ و شرایط شکلی چک را بررسی کند تا از جعلی بودن آنها جلوگیری نماید.

- کارسازی چک: بانک باید چک را به محض ارائه، در تاریخ مندرج در چک کارسازی نماید، وفق قوانین اسلامی مربوط به صدور چک.

- صدور گواهی عدم پرداخت: در صورت برگشت چک، بانک موظف است گواهی عدم پرداخت وجه را طبق قانون صادر نماید.

- عدم افتتاح حساب برای افرادی با سابقه چک بلامحل: بانک نباید برای افرادی که سابقه صدور چک بلامحل دارند حساب افتتاح کند و باید از بانک مرکزی استعلام بگیرد.

وظایف صادرکننده چک

- وجود وجه نقد در تاریخ چک: صادرکننده باید در تاریخی که در چک ذکر کرده است، به همان اندازه در بانک وجه نقد داشته باشد. در غیر این صورت، از نظر جزایی و مدنی مسئولیت خواهد داشت.

- عدم خروج وجه از حساب: صادرکننده نباید قبل از تاریخ سررسید، تمام یا قسمتی از وجه را از حساب خارج کند تا در زمان وصول چک، وجه کافی برای پرداخت موجود باشد. همچنین نباید دستور پرداخت نشدن چک را صادر کند.

- تنظیم صحیح چک: صادرکننده باید چک را به شکل صحیح تنظیم کند. عدم تطابق امضا، قلمخوردگی و سایر مشکلات مشابه میتواند مانع از پرداخت وجه توسط بانک شود.

- دستور عدم پرداخت: در صورتی که صادرکننده متوجه شود چک بهدلیل کلاهبرداری یا سرقت از دست او رفته یا گم شده است، میتواند به بانک دستور عدم پرداخت وجه را بدهد و باید بهصورت کتبی علت دستور عدم پرداخت را بیان کند.

وظایف دارنده چک

- مراجعه به بانک: دارنده چک موظف است به بانک (محال علیه) مراجعه کند تا وجه چک را وصول کند.

- پشتنویسی چک: دارنده باید چک را با مشخصات کامل یا شماره حساب خود پشتنویسی کرده و زیر آن را امضا نماید.

- دریافت وجه یا گواهی عدم پرداخت: دارنده چک باید وجه را دریافت کند یا در صورت عدم پرداخت، گواهی عدم پرداخت را دریافت نماید.

- طرح شکایت: دارنده باید در مواعد قانونی شکایت کند و در صورت نیاز، تعقیب یا اعلام رضایت یا گذشت جزایی انجام دهد.

رعایت این تکالیف برای تمامی طرفین در صدور و وصول چک اهمیت ویژهای دارد. عدم رعایت هر یک از این تکالیف میتواند منجر به بروز مشکلات حقوقی و مالی جدی شود. به همینخاطر، آشنایی و رعایت این تکالیف از سوی همه افراد ذینفع در فرآیند چک ضروری است.

دارنده چک بلامحل بهطور کلی حداکثر ۶ ماه از تاریخ صدور گواهی عدم پرداخت، فرصت دارد تا از صادرکننده چک بلامحل شکایت کند. پس از گذشت این مهلت، حق شکایت کیفری دارنده چک ساقط میشود و تنها میتواند با ارائه دادخواست حقوقی، وجه چک را از طریق دادگاه حقوقی مطالبه نماید.

برای اینکه دارنده چک بتواند مبلغ چک را از بانک محال علیه وصول کند و همچنین حق شکایت کیفری خود را حفظ نماید، باید مهلت قانونی ۶ ماهه از تاریخ مندرج در چک را برای مراجعه به بانک و مطالبه وجه چک رعایت کند. در صورتی که این مهلت رعایت نشود، تنها گزینه موجود برای دارنده چک، طرح دعوی حقوقی خواهد بود.

بهطور کلی، دارنده چک بلامحل در صورت رعایت مهلتهای قانونی، حق شکایت کیفری علیه صادرکننده را دارد، اما در برخی موارد، صادرکننده قابل تعقیب کیفری نخواهد بود:

- چک سفید امضا: چکهای سفید امضا به هیچ عنوان قابل تعقیب کیفری نیستند. اگر صادرکننده چک بلامحلی که تحت تعقیب قرار گرفته، در دادسرا ثابت کند که چک را بهصورت سفید امضا کرده است، دیگر قابل تعقیب نخواهد بود و تنها امکان پیگیری آن بهصورت حقوقی وجود دارد.

- چک با شرط: چکی که در متن آن شرطی ذکر شده باشد، قابل تعقیب کیفری نیست. در صورتی که در متن چک شرطی برای پرداخت قید شده باشد و چک برگشت بخورد، به دلیل وجود شرط، چک به عنوان یک چک حقوقی محسوب میشود و امکان شکایت کیفری از آن وجود ندارد.

- چک بابت تضمین: چکی که از بابت تضمین صادر شده باشد نیز قابل تعقیب کیفری نیست. اگر صادرکننده در متن چک ذکر کند که چک به عنوان تضمین انجام معامله یا تعهد خاصی صادر میشود، چنین چکی در صورت برگشت خوردن، به عنوان یک چک حقوقی محسوب میشود و امکان پیگیری کیفری از آن وجود نخواهد داشت.

- چک بدون تاریخ و چک وعدهدار: چکی که بدون تاریخ صادر شده باشد، قابل تعقیب کیفری نیست. در صورتی که صادرکننده ثابت کند که چک را بدون تاریخ صادر کرده و یا تاریخ صدور چک مقدم بر تاریخ مندرج در چک باشد (چک وعدهدار)، چنین چکی حقوقی محسوب شده و جنبه کیفری ندارد.

به منظور جلوگیری از عواقب حقوقی و کیفری احتمالی، توصیه میشود در صورت مواجهه با شرایط فوق و داشتن چک بلامحل، قبل از هر اقدامی با یک وکیل یا مشاور متخصص در این حوزه مشورت نمایید.

تفاوت بین چک حقوقی و چک کیفری

چک به عنوان یکی از ابزارهای مالی، به دو دسته عمده تقسیم میشود: چک حقوقی و چک کیفری. این تقسیمبندی از جنبههای مختلف، بهویژه در نحوه وصول و تأثیرات قانونی آن، اهمیت بسیاری دارد.

چک کیفری

چک کیفری به چکهایی اطلاق میشود که در صورت عدم پرداخت، صادر کننده آن ممکن است تحت تعقیب کیفری قرار گیرد. این نوع چکها ویژگیهای خاصی دارند که باید در زمان صدور آنها رعایت شوند تا به عنوان چک کیفری شناخته شوند. در ادامه، به بررسی ویژگیهای چکهای کیفری میپردازم:

چک باید در زمان مشخص شده در آن دارای پشتوانه مالی کافی باشد. به عبارت دیگر، صادرکننده باید در تاریخ صدور چک، مبلغ مندرج در چک را در حساب خود داشته باشد تا چک قابل نقد شدن باشد.

صادرکننده نباید تمام یا بخشی از مبلغ چک را از حساب خود خارج کند. اگر وجهی از حساب برداشت شود به گونهای که در زمان مراجعه برای نقد کردن چک، مبلغ موجود نباشد، چک به عنوان چک بلامحل و در نتیجه کیفری شناخته میشود.

صادرکننده نباید دستور عدم پرداخت چک را به بانک بدهد. این اقدام در صورتی که بدون دلیل منطقی انجام شود، موجب صدور چک بلامحل میشود.

چک نباید به گونهای تنظیم شود که به دلایلی چون خطخوردگی، قلمخوردگی، عدم مطابقت امضا یا اختلاف در مندرجات آن، مانع از پرداخت شود. انجام عمدی این کار جرم محسوب میشود و میتواند عواقب کیفری برای صادرکننده داشته باشد.

در متن چک نباید هیچ گونه شرطی برای پرداخت وجه ذکر شود. چک باید بهطور واضح و بدون قید و شرط صادر شود تا بانک موظف به پرداخت آن باشد.

اگر صادرکننده با اطلاع از مسدود بودن حساب بانکی خود، اقدام به صدور چک کند، مرتکب صدور چک بلامحل شده است و به حداکثر میزان مجازات قانونی محکوم میشود.

چک بلامحل زمانی کیفری محسوب میشود که صادرکننده دو مهلت شش ماهه که در قانون چک مشخص شده را رعایت کند. یعنی دارنده چک باید حداکثر ۶ ماه از تاریخ صدور گواهی عدم پرداخت، شکایت کیفری را علیه صادرکننده مطرح کند.

چکهای کیفری به دلیل وجود ضمانتهای قانونی و مجازاتهای کیفری، از اهمیت بالایی برخوردارند.

رعایت شرایط و ویژگیهای مذکور برای جلوگیری از وقوع چک بلامحل و تبعات قانونی آن بسیار مهم است. در صورت هرگونه ابهام یا نیاز به راهنمایی، مشاوره حقوقی با یک وکیل متخصص میتواند بسیار کمککننده باشد.

چک حقوقی

چکهای حقوقی به چکهایی اطلاق میشود که در آنها شرایط و ویژگیهایی وجود دارد که مانع از شمول مقررات کیفری میشود. براساس ماده ۱۳ قانون صدور چک، در برخی موارد چک صادر شده کیفری محسوب نمیشود و این موضوع اهمیت ویژهای در نحوه وصول آن دارد. در ادامه به بررسی شرایط و ویژگیهای چکهای حقوقی میپردازم.

چکهایی که در موارد زیر صادر میشوند، به عنوان چکهای حقوقی شناخته میشوند و قابلیت پیگیری کیفری ندارند:

اگر ثابت شود که چک به صورت سفید امضا صادر شده، قابلیت تعقیب کیفری ندارد. در این حالت، صادرکننده میتواند در دادگاه ادعا کند که چک را بدون درج مبلغ و سایر جزئیات امضا کرده است.

در صورتی که در متن چک قید شود که پرداخت آن مشروط به تحقق یک شرط خاص است، این چک به عنوان چک حقوقی در نظر گرفته میشود. به عبارت دیگر، چکهای مشروط از شمول قوانین کیفری خارج هستند.

اگر در متن چک قید شده باشد که چک به عنوان تضمین انجام معامله یا یک تعهد صادر شده است، این چک نیز از نظر کیفری قابل تعقیب نیست. در این موارد، چک به عنوان یک وثیقه شناخته میشود.

اگر ثابت شود که چک بدون تاریخ صادر شده است، یا تاریخ واقعی صدور چک قبل از تاریخ مندرج بر روی آن باشد (چک وعدهدار)، چنین چکی حقوقی محسوب میشود و قابلیت تعقیب کیفری ندارد.

برای وصول چکهای حقوقی، باید مراحل خاصی طی شود:

- توافق با صادرکننده: در ابتدا، دارنده چک باید تلاش کند تا به توافقی با صادرکننده چک برسد. این میتواند شامل مذاکره درباره پرداخت وجه چک یا حل و فصل موضوع از طریق مصالحه باشد.

- طرح شکایت حقوقی: اگر توافقی حاصل نشود، دارنده چک میتواند به دادگاه مراجعه کند و شکایت حقوقی را طرح کند. برای این کار، نیاز است مدارک زیر به دادگاه ارائه شود:

- اصل چک

- مدارک مربوطه (مانند قرارداد یا سایر مستندات مرتبط با بدهی)

- درخواست شکایت حقوقی: دارنده چک باید درخواست شکایت حقوقی خود را به دادگاه ارائه دهد. این درخواست شامل جزئیات چک و دلایل عدم پرداخت وجه آن خواهد بود.

تفاوتهای اصلی بین چک کیفری و چک حقوقی

- ضمانت اجرایی: چک کیفری بهدلیل وجود تعقیب کیفری برای صادر کننده، از ضمانت اجرایی بیشتری برخوردار است. در حالی که چک حقوقی بیشتر بر اساس قراردادهای مدنی و تجاری مورد پیگیری قرار میگیرد.

- قابلیت شکایت: دارنده چک کیفری میتواند به مراجع قضایی شکایت کند و صادرکننده ممکن است با مجازاتهای کیفری مواجه شود. اما در چک حقوقی، دارنده فقط میتواند از طریق مراجع حقوقی نسبت به وصول وجه اقدام کند.

- نحوه انتقال: چکهای حقوقی و کیفری ممکن است در وجه حامل، شخص معین یا به حواله کرد صادر شوند، اما نحوه انتقال آنها متفاوت است. چک در وجه حامل بهراحتی با قبض و اقباض انتقال مییابد، در حالی که چک در وجه شخص معین به ظهرنویسی تجاری نیاز دارد.

انواع چکها و تفاوتهای آنها

در این بخش، به بررسی انواع چکها و تفاوتهای کلیدی آنها میپردازیم. این بخش شامل زیرمجموعههای دعاوی کیفری و حقوقی مرتبط با چک، همچنین نحوه طرح دعوا میباشد که به توضیح چگونگی رسیدگی به مسائل قانونی و حقوقی پیرامون چکهای مختلف میپردازد.

چک به شکل امروزی نخستین بار در سال ۱۳۱۱ هجری شمسی وارد قانون تجارت ایران شد. این قانون طی سالهای گذشته چندین بار مورد اصلاح قرار گرفته و در حال حاضر چک به عنوان یک ابزار مالی معتبر و کارآمد تعریف شده است.

به طور خاص، قانون تجارت چک را چنین تعریف کرده است: «چک نوشتهای است که به موجب آن صادرکننده وجوهی را که نزد محالعلیه دارد کلاً یا بعضاً مسترد و یا به دیگری واگذار مینماید».

این تعریف نشان میدهد که چک به عنوان یک سند انتقال و وسیله مبادله پول عمل میکند و از این رو نقش اساسی در انجام معاملات تجاری و مالی ایفا مینماید.

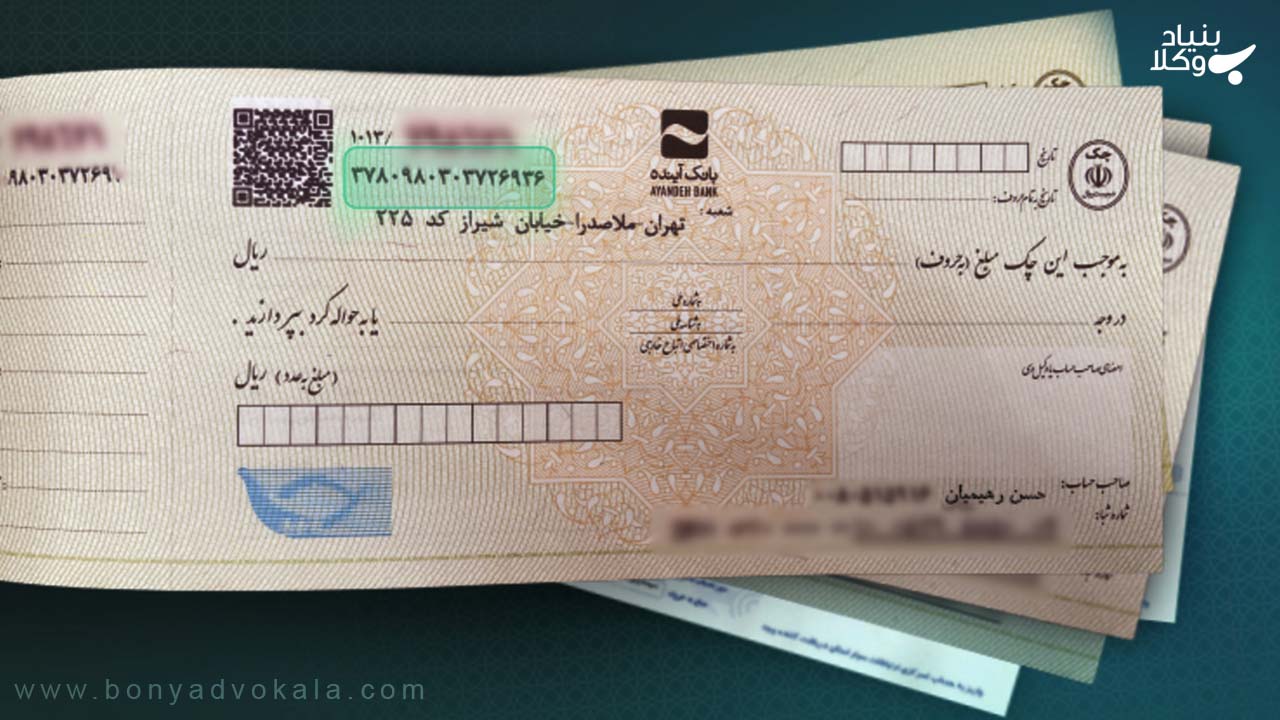

آخرین تغییرات قانونی مربوط به چک، در سال ۱۳۹۹ هجری شمسی انجام شده است که در این راستا، چکهای صیادی به عنوان نوع جدیدی از چک معرفی گردیدند. این چکها با ویژگیهای خاص و یک شناسه ۱۶ رقمی یکتا طراحی شدهاند و تحولات قابل توجهی در قانون چک بهوجود آوردهاند.

هدف از این تغییرات، رفع کاستیها و چالشهای مربوط به قانون چک و بهبود فرآیندهای مالی و امنیتی در زمینه استفاده از چک بوده است.

بر اساس قوانین جاری، چکها به چندین نوع مختلف تقسیم میشوند که هر یک ویژگیها و شرایط خاص خود را دارند:

- چک عادی: این نوع چک، توسط اشخاص بهعهد بانکها به حساب جاری خود صادر میشود و دارنده آن هیچگونه تضمینی جز اعتبار صادرکننده ندارد. در واقع، در این نوع چک، ریسک بیشتری برای دارنده وجود دارد.

- چک تایید شده: در این نوع چک، بانک محالعلیه وجه چک را تأیید میکند. به عبارتی دیگر، بانک تأیید میکند که وجه چک موجود است و میتواند بهراحتی پرداخت شود. این نوع چک برای دارنده خود امنیت بیشتری به ارمغان میآورد.

- چک تضمین شده: چکی است که توسط بانک بهعهد خود بانک به درخواست مشتری صادر میشود و پرداخت وجه آن توسط بانک تضمین میگردد. این نوع چک بالاترین درجه اطمینان را برای دارنده بهدنبال دارد و ریسک کمتری برای او ایجاد میکند.

- چک مسافرتی: چکی است که توسط بانک صادر میشود و میتواند در هر یک از شعب آن بانک پرداخت شود. این نوع چک بهویژه برای مسافران مفید است زیرا در خارج از کشور نیز قابلیت نقد شدن دارد.

- چک صیادی: جدیدترین نوع چک است که با یک شناسه ۱۶ رقمی یکتا عرضه میشود. معرفی چک صیادی موجب تحولاتی در قوانین چک شده و بسیاری از مشکلات و کمبودهای قانونی قبلی را تا حدودی رفع کرده است. این نوع چک با هدف ایجاد شفافیت و امنیت بیشتر در معاملات مالی طراحی شده است و به دارنده این امکان را میدهد که از اعتبار و صحت اطلاعات مالی خود مطمئن باشد.

چک به عنوان یک ابزار مالی معتبر و مطمئن در معاملات اقتصادی و تجاری نقش بسیار مهمی ایفا میکند و تنوع انواع چکها به افراد این امکان را میدهد که با توجه به نیازهای خاص خود، از مناسبترین نوع چک استفاده نمایند.

دعاوی کیفری مرتبط با چک

دعاوی کیفری مربوط به صدور چک بلامحل یکی از پروندههای متداول و رایج در نظام قضایی کشور ما محسوب میشود.

این نوع دعاوی به دلیل پیچیدگیها و تبعات قانونی که برای صادرکننده چک بلامحل به دنبال دارد، از اهمیت ویژهای برخوردار است. در این فرآیند، شاکی (دارنده چک) باید به دقت مراحل قانونی را طی کرده و اقدامات لازم را انجام دهد.

۱. برگشت زدن چک

اولین اقدام عملی برای شکایت کیفری، مراجعه به بانک و اخذ گواهی عدم پرداخت است. در صورتی که موجودی حساب صادرکننده چک کافی نباشد، شاکی میتواند اقدام به برگشت زدن چک نماید.

در واقع، گواهی عدم پرداخت سندی است که نشان میدهد بانک قادر به پرداخت مبلغ چک نبوده و این امر اولین مرحله قانونی برای شروع شکایت کیفری به شمار میآید.

قابل ذکر است که فردی که چک را برگشت میزند، به عنوان ذینفع چک محسوب شده و دارای حق شکایت است. بنابراین، مکانی که چک برگشت خورده است، به عنوان محل وقوع جرم شناخته شده و ملاک تعیین دادسرای صالح برای طرح شکایت کیفری میباشد.

۲. تنظیم شکواییه و ارائه آن به دادسرا

نخستین مرحله در شروع شکایت کیفری علیه صادرکننده چک بلامحل، تنظیم شکواییه دقیق و مستند است. شاکی موظف است تا با جمعآوری مستندات لازم، شکواییهای را تهیه کرده و به دادسرای عمومی و انقلاب ارائه کند.

در شکواییه باید کلیه جزئیات مربوط به صدور چک، تاریخ آن، مبلغ، نام صادرکننده، و همچنین دلایل عدم پرداخت قید شود. قانونگذار مجازاتی را برای صادرکننده چک بلامحل در نظر گرفته است که شامل حبس و جزای نقدی میباشد.

آگاهی از جزئیات و مراحل این نوع پروندهها میتواند به شاکی کمک کند تا فرآیند شکایت خود را با موفقیت طی کند و در نتیجه از حجم پروندههای کیفری که به دادسرا ارجاع میشود، بکاهد.

تنظیم متن شکواییه یکی از مراحل کلیدی در فرآیند شکایت کیفری چک بلامحل است. به دلیل پیچیدگیهای حقوقی و ضرورت رعایت نکات دقیق قانونی، پیشنهاد میشود که متقاضیان به دانش خود اکتفا نکرده و حتما با یک وکیل متخصص در زمینه چک و اسناد تجاری و دعاوی کیفری مشورت کنند.

وکیل متخصص میتواند به شاکی کمک کند تا شکواییهای جامع و مستند تهیه نماید که تمامی جوانب حقوقی و شکایتی را پوشش دهد.

اگر به هر دلیلی شاکی تمایلی به استفاده از خدمات وکیل ندارد، حداقل توصیه میشود که مراحل را تحت نظارت یک وکیل مجرب انجام دهد. وکیل میتواند از بروز خطاهای احتمالی جلوگیری کرده و اطمینان حاصل کند که شکواییه از نظر قانونی معتبر و قابل قبول است.

یک شکواییه خوب باید شامل موارد زیر باشد:

- مشخصات شاکی و متهم

- تاریخ و شماره چک

- مبلغ چک

- دلایل عدم پرداخت و گواهی عدم پرداخت از بانک

- مستندات و شواهد مربوط به موضوع شکایت

۳. مراجعه به دفتر خدمات قضایی

پس از تنظیم شکواییه، شاکی باید به دفتر خدمات قضایی مراجعه کند. نکتهای که باید در نظر گرفته شود این است که ملاک تعیین دادگاه صالح، بانکی است که شاکی برای برگشت چک به آن مراجعه کرده است.

با این حال، شاکی میتواند شکایت خود را در هر دفتر خدمات قضایی در سراسر کشور ثبت نماید. این ویژگی به شاکی این امکان را میدهد که بدون توجه به محل سکونت یا محل وقوع جرم، شکایت خود را به سادگی و با توجه به شرایط خود، ثبت کند.

با این حال، شاکی میتواند شکایت خود را در هر دفتر خدمات قضایی در سراسر کشور ثبت نماید. این ویژگی به شاکی این امکان را میدهد که بدون توجه به محل سکونت یا محل وقوع جرم، شکایت خود را به سادگی و با توجه به شرایط خود، ثبت کند.

۴. تعیین مرجع قضایی صالح

مطابق رای وحدت رویه ۶۶۹-۲۱/۷/۱۳۸۳ هیأت عمومی دیوان عالی کشور، در مواردی که امکان مطالبه وجه چک از سایر شعب بانک نیز وجود دارد، دارنده چک میتواند در هر شعبهای که برای اخذ گواهی عدم پرداخت مراجعه کرده است، دعوای خود را مطرح کند.

در واقع، عنصر مادی جرم در محلی که چک به گواهی عدم پرداخت مواجه گردیده، تحقق مییابد. این بدین معناست که شاکی نیازی به مراجعه به محل اصلی افتتاح حساب ندارد و میتواند در هر شعبهای که صلاح میداند، اقدام به طرح دعوی نماید.

۵. طی مراحل تحقیق و تعقیب جرم

پس از ثبت شکایت، پرونده به دادسرا ارجاع داده میشود و قاضی دادسرا وظیفه بررسی و تحقیق در مورد پرونده را بر عهده خواهد داشت. جرم صدور چک بلامحل مشابه سایر جرایم عمومی نیاز به یک مرحله تحقیق و تعقیب در دادسرا دارد.

در این مرحله، شاکی میتواند به ارائه مستندات و ادله خود بپردازد و مقام قضایی به بررسی صحت و سقم ادعاهای مطرح شده خواهد پرداخت.

۶. اعلام تصمیم دادسرا

پس از اتمام مراحل تحقیق، دادسرا تصمیم خود را در مورد شکایت صادر خواهد کرد. این تصمیم میتواند یکی از سه حالت زیر باشد:

- قرار جلب به دادرسی: که به معنای این است که دادسرا تشخیص میدهد دلایل کافی برای محاکمه متهم وجود دارد.

- قرار منع تعقیب: که در این حالت دادسرا به این نتیجه میرسد که دلایل ارائه شده برای انتساب اتهام کافی نیست یا در وقوع جرم تردید وجود دارد.

- قرار موقوفی تعقیب: این قرار زمانی صادر میشود که متهم قابلیت محاکمه و مجازات را ندارد، مثلا در صورت فوت یا جنون او.

۷. رسیدگی در دادگاه

در صورتی که قاضی دادسرا تشخیص دهد که اتهام متهم مستند و محرز است، پرونده برای بررسی و تعیین مجازات به دادگاه صالح ارسال میشود.

دادگاه وظیفه دارد که بر اساس شواهد و مدارک ارائه شده، نسبت به بررسی دقیق موارد و در نهایت صدور رأی اقدام کند.

۸. اعتراض به قرارهای منع یا موقوفی تعقیب

شاکی در صورتی که با قرار منع یا موقوفی تعقیب مواجه شود، حق دارد به این تصمیمات اعتراض کند. قرار منع تعقیب به معنای آن است که مقام دادسرا تشخیص داده است که دلایل کافی برای پیگرد متهم وجود ندارد.

همچنین قرار موقوفی تعقیب نیز به مواردی اطلاق میشود که از نظر قانونی متهم به دلیل شرایط خاص (مانند فوت یا جنون) قابل محاکمه نیست. شاکی میتواند اعتراض خود را در دادگاه کیفری دو مطرح کند و خواستار بررسی مجدد دلایل و مستندات شود.

مفهوم ذینفع چک

در بحث چک بلامحل، مفهوم ذینفع از اهمیت خاصی برخوردار است. بر اساس قوانین موجود، ذینفع چک به کسی اطلاق میشود که با در دست داشتن چک به بانک مراجعه کرده و به طور قانونی اقدام به اخذ گواهی عدم پرداخت به نام خود مینماید.

این فرد ممکن است صاحب چک باشد یا اینکه چک به وی انتقال یافته باشد. صرف نظر از اینکه در نهایت مبلغ چک به چه کسی تعلق دارد، تنها ذینفع است که حق دارد اقدام به شکایت از صادرکننده چک بلامحل نماید.

دلایل برگشت خوردن چک

چکها ممکن است به دلایل مختلفی برگشت بخورند که در اینجا به برخی از مهمترین این دلایل اشاره میشود:

- کسر یا فقدان موجودی: این حالت زمانی رخ میدهد که حساب صادرکننده چک به اندازه کافی موجودی نداشته باشد.

- مغایرت امضاء: در صورتی که امضای موجود بر روی چک با امضای ثبت شده در بانک مطابقت نداشته باشد، چک برگشت خواهد خورد.

- قلم خوردگی: هرگونه تغییر یا خطخوردگی غیرمجاز در متن چک میتواند به برگشت خوردن آن منجر شود.

- مسدودی حساب: اگر حساب صادرکننده به دلایلی مسدود شده باشد، چک به دلیل عدم امکان برداشت وجه برگشت میخورد.

مراحل شکایت کیفری چک بلامحل نیاز به دقت و رعایت نکات قانونی دارد. شاکیان باید با در نظر گرفتن تمامی مراحل ذکر شده، از جمله تنظیم شکواییه، مراجعه به دفتر خدمات قضایی، و پیگیری مراحل تحقیق و تعقیب، به دنبال احقاق حقوق خود باشند.

در این راستا، همکاری با وکلای متخصص بنیاد وکلا میتواند به شاکی در مسیر شکایت کمک شایانی کند و از بروز مشکلات احتمالی جلوگیری نماید.

پرداخت وجه چک قبل از شکایت کیفری

در حقوق کیفری و بهخصوص در خصوص صدور چک بلامحل، یک نکته مهم وجود دارد که باید مورد توجه قرار گیرد و آن هم این است که پرداخت وجه چک قبل از ثبت شکایت کیفری میتواند تاثیر چشمگیری بر روند رسیدگی به پرونده داشته باشد.

اگر صادرکننده چک قبل از تاریخ ثبت شکایت کیفری، وجه چک را به دارنده آن پرداخت کند، یا اینکه با موافقت شاکی خصوصی، ترتیبی برای پرداخت آن بدهد، در این صورت او نمیتواند تحت تعقیب کیفری قرار گیرد.

این به این معناست که در صورت تامین وجه چک، شاکی نمیتواند علیه صادرکننده چک شکایت کیفری کند و حق قانونی وی در این مورد از بین میرود.

در چنین شرایطی، بانک موظف است تا به میزان وجه چک، حساب صادرکننده را مسدود کند و در صورتی که دارنده چک به بانک مراجعه کند و چک را تسلیم کند، وجه آن به دارنده پرداخت خواهد شد. این فرآیند به عنوان یک مکانیزم حفاظتی برای دارنده چک عمل میکند تا از تضییع حقوق او جلوگیری شود.

با این حال، اگر شخصی با علم به بسته بودن حساب بانکی خود، اقدام به صدور چک نماید، عمل وی در حکم صدور چک بلامحل خواهد بود. در این مورد، صادرکننده چک با حداکثر مجازات قانونی مواجه میشود و مجازات تعیینشده برای این جرم غیرقابل تعلیق است.

به عبارت دیگر، صدور چک بلامحل بهخودیخود جرم محسوب میشود و مجازاتی که قانون برای آن تعیین کرده، بدون در نظر گرفتن شرایط خاص، لازمالاجرا خواهد بود.

نکتهای که باید در نظر گرفته شود این است که جرایم مربوط به صدور چک بلامحل، بدون شکایت دارنده چک قابل تعقیب نیست.

به این معنا که در صورتی که دارنده چک، شکایتی ارائه ندهد، مقامات قضایی نمیتوانند بهطور خودسرانه اقدام به پیگرد صادرکننده کنند. بنابراین، حقوق دارنده چک در این زمینه باید بهصورت فعال پیگیری شود و هرگونه اقدام قانونی باید با توجه به حقوق قانونی وی انجام گیرد.

دعاوی حقوقی مرتبط با چک

دعاوی حقوقی مرتبط با چک یکی از جنبههای مهم نظام حقوقی است که به مسائل مالی و تجاری افراد و شرکتها مرتبط میشود. این دعاوی معمولا در شرایطی مطرح میشود که چک پرداخت نمیشود یا مشکلاتی در ارتباط با آن به وجود میآید.

در ادامه، به تشریح موارد مختلف دعاوی حقوقی مرتبط با چک میپردازم:

- مطالبه وجه چک: این نوع دعوا زمانی مطرح میشود که دارنده چک به دلیل عدم پرداخت وجه آن از سوی صادرکننده، به دادگاه مراجعه میکند. در این حالت، دارنده چک باید مدارک لازم، از جمله کپی چک، گواهی عدم پرداخت و هرگونه سند مرتبط با معامله را به همراه دادخواست خود به دادگاه ارائه دهد.

- دعوی الزام به ارائه چک: این دعوا زمانی مطرح میشود که شخصی به دلیل وجود شروطی در چک، از ارائه یا پرداخت آن خودداری میکند. در این حالت، دارنده چک میتواند با طرح دعوی در دادگاه از صادرکننده بخواهد تا مبلغ چک را پرداخت کند.

- توقیف چک: در مواردی که ممکن است صادرکننده چک قصد فرار از تعهدات مالی خود را داشته باشد، دارنده چک میتواند برای توقیف چک اقدام کند تا از هرگونه پرداخت یا انتقال آن جلوگیری شود.

- دعوی خسارت: اگر دارنده چک به دلیل عدم پرداخت آن دچار خسارت مالی یا معنوی شده باشد، میتواند دعوی خسارت به طرفیت صادرکننده چک مطرح کند. این خسارت ممکن است شامل هزینههای جانبی، مانند هزینههای دادرسی یا سایر هزینهها باشد.

- تقلب در صدور چک: در مواردی که چک به صورت تقلبی صادر شده است، دارنده چک میتواند به دادگاه مراجعه کرده و تقلب را ثابت کند. در این حالت، ممکن است صادرکننده چک به مجازاتهای کیفری نیز محکوم شود.

- اختلافات بین ظهرنویسان: اگر چک به چندین نفر ظهرنویسی شده باشد و اختلافی در مورد دریافت وجه چک به وجود آید، هر یک از ظهرنویسان میتواند دعوی حقوقی علیه دیگران مطرح کند.

- خسارت تاخیر در پرداخت: در صورتی که چک در موعد مقرر پرداخت نشود و دارنده چک دچار ضرر و زیان شود، میتواند برای جبران خسارت ناشی از تأخیر در پرداخت، اقدام به طرح دعوی کند.

- مسائل مربوط به چکهای تضمینی: چکهای تضمینی که به عنوان ضمانت در معاملات استفاده میشوند، ممکن است به دلیل عدم انجام تعهدات، موضوع دعاوی حقوقی قرار گیرد.

وجود مستندات و مدارک معتبر، از جمله چک و گواهیهای بانکی، بسیار حیاتی است. دعاوی حقوقی مرتبط با چک باید در مهلت قانونی و در مدت مشخصی (معمولا ۶ ماه) طرح شوند.

مشاوره با وکیل متخصص در این زمینه میتواند به تسریع و تسهیل فرآیند دعاوی کمک کند.

این دعاوی به دلیل ماهیت مالی و تجاری آن، نیازمند دقت و توجه ویژه به جزئیات قانونی و مستندات معتبر است تا نتیجه مطلوب به دست آید.

نحوه طرح دعوای مطالبه وجه چک

در زمینه حقوقی و کیفری، صدور چک بلامحل یکی از مواردی است که موجب بروز اختلافات و دعاوی مختلف میشود.

لازم به ذکر است که طرح شکایت کیفری نسبت به صدور چک بلامحل بهتنهایی شما را به وجه چکتان نمیرساند و اهداف متفاوتی دارد. در واقع، شکایت کیفری و اعلام جرم در صورت موفقیت در راستای مجازات صادرکننده چک انجام میشود و نه الزام به پرداخت وجه چک.

بنابراین، در صورتی که دارنده چک هم خواهان مجازات صادرکننده و هم طلب وجه چک باشد، لازم است که اقدام جداگانهای برای مطالبه وجه چک انجام دهد.

۱. نحوه ارائه دادخواست

در مراحل بعد از صدور قرار مجرمیت و ارسال آن به دادگاه کیفری، دارنده چک میتواند اقدام به تقدیم دادخواست مطالبه وجه چک نماید.

در این راستا، خواهان باید دادخواست خود را به طرفیت صادرکننده چک تنظیم کند. در صورتی که ظهرنویسان یا ضامنینی وجود داشته باشند، میتوان آنها را نیز به طرفیت دادخواست اضافه کرد.

لازم است علاوه بر برگ دادخواست، کپی مصدق گواهی عدم پرداخت و همچنین کپی مصدق چک برگشتی به پرونده پیوست شود.

۲. هزینه دادرسی

هزینه دادرسی برای طرح شکایت مطالبه وجه چک به مراحل رسیدگی بستگی دارد. در مرحله بدوی، به طور متوسط هزینه دادرسی برابر با ۲.۵ درصد ارزش خواسته خواهد بود.

در صورتی که پرونده به مرحله تجدید نظر ارجاع شود، این هزینه به طور متوسط به ۳.۵ درصد ارزش محکوم به افزایش مییابد. بنابراین، دارنده چک باید در نظر داشته باشد که هزینههای دادرسی میتواند بر تصمیم او در خصوص شکایت تاثیر بگذارد.

۳. دادگاه صالح

طبق رأی وحدت رویه شماره ۶۸۸ مورخ ۲۰/۰۴/۱۳۸۵ هیات عمومی دیوان عالی کشور، دارنده چک میتواند شکایت خود را به دادگاه محل وقوع عقد یا قرارداد (محل صدور چک) یا به دادگاه محل انجام تعهد (محل بانک محال علیه) ارائه دهد.

همچنین طبق قواعد عمومی صلاحیت نسبی موضوع ماده ۱۱ قانون آیین دادرسی دادگاههای عمومی و انقلاب در امور مدنی مصوب ۲۱/۰۱/۱۳۷۹، دارنده چک میتواند به دادگاه محل اقامت خوانده نیز مراجعه کند.

دارنده چک باید توجه داشته باشد که در صورتی که ظرف ۶ ماه از تاریخ صدور چک برای وصول آن به بانک مراجعه نکند یا ظرف ۶ ماه از تاریخ صدور گواهی عدم پرداخت شکایت نکند، حق شکایت کیفری خود را از دست خواهد داد.

دارنده چکی که به عنوان چک بلامحل شناخته میشود، باید به این نکته توجه کند که حق شکایت کیفری تنها برای شخصی محفوظ است که برای اولین بار چک را به بانک ارائه داده است. بنابراین، بانکها موظفند هویت کامل و دقیق دارنده چک را در پشت چک ثبت کنند.

همچنین، در صورتی که چک به شخص دیگری منتقل شود، آن شخص حق شکایت کیفری نخواهد داشت مگر در مواردی نظیر انتقال قهری ناشی از فوت.

رسیدگی به کلیه شکایات و دعاوی کیفری و حقوقی مرتبط با چک در دادسرا و دادگاه تا خاتمه رسیدگی، به صورت فوری و خارج از نوبت انجام میشود. این نکته میتواند به دارنده چک اطمینان دهد که پروندهاش در زمان مناسب رسیدگی خواهد شد و از تاخیرهای غیر ضروری جلوگیری خواهد شد.

مدارک مورد نیاز برای طرح دعوا

برای طرح این دعوا، شما به عنوان دارنده چک نیاز به ارائه برخی مدارک مشخص به دادگاه دارید. این مدارک به دادگاه کمک میکنند تا صحت ادعای شما را بررسی کرده و حکم لازم را صادر کند.

مدارک مورد نیاز به طور کلی عبارتند از:

- اصل چک: این اصلیترین مدرک شما است. چک باید به طور کامل و صحیح تکمیل شده باشد و امضای صادرکننده آن بر روی آن موجود باشد.

- گواهی عدم پرداخت: این گواهی را باید از بانک صادرکننده چک دریافت کنید. این گواهی نشان میدهد که چک شما به دلیل نداشتن موجودی کافی یا دلایل دیگر پرداخت نشده است.

- کپی کارت ملی خواهان: کپی کارت ملی شما به عنوان کسی که دعوا را مطرح میکند، باید به دادخواست پیوست شود.

- دادخواست مطالبه وجه چک: این دادخواست باید به طور کامل و با ذکر جزئیات چک، تاریخ صدور، مبلغ و دلایل عدم پرداخت تنظیم شود.

- سایر مدارک مرتبط: در برخی موارد ممکن است به مدارک دیگری مانند قرارداد یا سندی که نشاندهنده رابطه شما با صادرکننده چک باشد، نیاز باشد.

نحوه تنظیم دادخواست و پیگیری پرونده

تنظیم دادخواست

- شخص خواهان: دادخواست باید به نام شخصی که حق شکایت دارد، تنظیم شود.

- اطلاعات ضروری: شامل نام و مشخصات کامل خواهان و خوانده (صادرکننده چک و هر شخص دیگری که درگیر است).

- موضوع دادخواست: به وضوح موضوع (مطالبه وجه چک) و دلایل قانونی را ذکر کنید.

ضمائم: کپی مصدق چک برگشتی و گواهی عدم پرداخت به همراه دادخواست پیوست شود. - امضا: دادخواست باید به امضای خواهان یا وکیل او برسد.

ثبت دادخواست

- مراجعه به دادگاه: دادخواست را به دادگاه صالح (محل صدور چک یا محل اقامت خوانده) ارائه دهید.

- هزینه دادرسی: هزینههای مربوط به ثبت دادخواست (۲.۵ درصد برای مرحله بدوی) را پرداخت کنید و رسید آن را نگه دارید.

پیگیری پرونده

پس از ثبت، بهطور مرتب از طریق دادگاه یا سامانههای آنلاین، وضعیت پرونده خود را پیگیری کنید.

در صورت دعوت به جلسات رسیدگی، به موقع حضور داشته باشید و مدارک لازم را همراه داشته باشید. در صورت نیاز، به احکام صادره یا قرارهای منع تعقیب اعتراض کنید.

در تمام مراحل، مشاوره با یک وکیل متخصص در زمینه چک و دعاوی حقوقی توصیه میشود تا روند شکایت به بهترین شکل انجام شود.

با رعایت این مراحل، شما میتوانید دادخواست خود را بهطور مؤثر تنظیم کرده و پیگیری کنید.

نمونه شکواییه

یک نمونه شکواییه یا متن شکایت صدور چک بلامحل

نام و مشخصات شاکی : آقای …………… با وکالت ……….. به نشانی ………. .

نام و مشخصات مشتکی عنه : آقای………… به نشانی ……………. .

موضوع شکایت : صدور چک بلامحل

محل وقوع جرم : بانک تجارت ایران

تاریخ وقوع جرم : ۹۰/۵/۱۰

دلایل:

- رونوشت مصدق چک

- رونوشت مصدق گواهی عدم تادیه

- وکالتنامه

شرح شکوائیه چک بلامحل

دادستان محترم عمومی شهرستان تهران

با سلام و تقدیم احترام

به استحضار می رساند موکل دارنده چک شماره …… بر عهده بانک تجارت مورخ ۹۰/۵/۱۰ به بانک محال علیه مراجعه و به دلیل عدم کفایت موجودی منجر به گواهی عدم پرداخت گردیده است. لذا مستدعی است ضمن دستور تعقیب و انجام تحقیقات لازم تصمیم مقتضی اتخاذ و حکم دادگاه کیفری چک بلامحل را ابلاغ فرمایید.

شرح جریان یک پرونده شکایت کیفری چک برگشتی

- شروع و شرح شکایت کیفری چک

شركت ………….. به عنوان شاکی با ارائه کپی برابر با اصل یک فقره چک و گواهی عدم پرداخت بانک محالعلیه شكواییهای را با ابطال تمبر غیر مالی تقدیم دادسرای عمومی و انقلاب تهران میکند.

طبق شرح شکواییه، آقای «عباس» متهم است یک فقره چک بلامحل به شماره …. مورخ ۱۲/۲/۹۲ عهده بانک ملی به مبلغ ۳۰۰ میلیون تومان صادر کرده و در این میان شاکی دعوا، رسیدگی قانونی و جلب متهم را از مقام قضایی خواستار شده است.

شاکی آقایان «حسین» و «سعید» را به عنوان نماینده خود برای پیگیری و اقدام قانونی معرفی کرده است. براساس دستور معاون دادستان تهران و سرپرست دادسرا، عین شکواییه چک به کلانتری محل بانک محالعلیه ارسال و خواسته میشود که صادركنندهی چک به عنوان متهم، ظرف سه روز پس از رویت در محل برای پاسخگویی حاضر شود. همچنین در این شکواییه قید میشود که در صورت عدم حضور متهم جلب خواهد شد. به این ترتیب در صورت حضور، از وی تحقیق به عمل میآید و در حضور طرفین به دادسرا هدایت میشود. اما در صورت خودداری متهم از حضور در مرجع قضایی، با معرفی شاكی خصوصی، جلب صورت گرفته و چنانچه رضایت شاکی خصوصی تحصیل شود و یا متهم اصل لاشه چک را ارائه کند، مراتب در صورتجلسه منعكس شده و پرونده ارسال میشود.

- تحقیق کلانتری – چک بلامحل

به این ترتیب کلانتری مربوطه طی احضاریهای از متهم میخواهد تا ظرف ۳ روز از تاریخ ابلاغ، خود را معرفی کند. در غیر این صورت جلب خواهد شد. به علت عدم حضور متهم کلانتری مراتب را به دادسرای مربوطه اعلام میکند و گزارش میدهد.

در تاریخ ۹۲/۴/۶ بازجویی به عمل میآید و نماینده حقوقی شركت شاکی با معرفی کامل خویش شکایت خود را بیان و تقاضای رسیدگی میکند.

برای دستگیری متهم برگ جلب سیار ۲۰ روزه صادر و به کلیه یگانهای نیروهای انتظامی تهران بزرگ دستور داده میشود که به محض رویت نامبرده را جلب و تحتالحفظ به شعبه دادسرا اعزام کنند.

- ارجاع پرونده به دادسرا

بعد از این مرحله پرونده به دادسرا ارجاع میشود. دادیار دادسرا با ملاحظه اوراق پرونده، ختم تحقیقات را اعلام و به شرح ذیل اتخاذ تصمیم کرده و به دادستان اعلام میكند.

- قرار دادسرا چک بلامحل

در خصوص اتهام عباس دایر بر صدور یک فقره چک بلامحل به شماره ۶۱۴۶۹۶ مورخ ۹۲/۲/۱۲ به مبلغ سیصد میلیون تومان از حساب جاری بانک ملی ایران، دادیاری با توجه به شکایت دارنده چک یعنی «تعاونی اعتبار مولیالموحدین» و وجود اصل چک در دست شاکی و صدور گواهی «عدم پرداخت به لحاظ كسر موجودی» از سوی محالعلیه و عدم حضور متهم برای دفاع از اتهام، اعتقاد به مجرمیت مشارالیه داشته و مستندا به مواد ۳ و ۷ و ۲۲ قانون صدور چک مصوب ۱۳۵۵ و اصلاحی آن در سال ۱۳۸۲ تقاضای تعقیب و کیفر نامبرده را دارد.

همچنین پرونده در اجرای بند ز ماده ۳ قانون تشکیل دادگاههای عمومی و انقلاب مصوب سال ۱۳۸۱ به حضور دادستان تسلیم میشود. و با موافقت دادستان کیفرخواست صادر میشود.

- رسیدگی دادگاه کیفری – چک بلامحل

پرونده به دادگاه دعاوی کیفری ارجاع و در آن طبق دستور معاون مجتمع قضایی رسیدگی به دادگاه شعبه دادگاه کیفری ارجاع شد.

دادرس شعبه دادگاه طی دستوری اعلام کرد که دفتر، وقت رسیدگی مناسب تعیین و متهم از آدرس بانک احضار و شاکی نیز احضار شد و از نماینده دادستان نیز دعوت به عمل آمد.

در تاریخ ۹/۸/۹۲ و در وقت مقرر دادگاه تشکیل شد اما شاکی و متهم حاضر نشدند، ولی نماینده دادستان حاضر شد و اظهار کرد که «تقاضای صدور حکم بر محکومیت متهم به شرح کیفرخواست را دارم.» به این ترتیب دادگاه پس از ملاحظه و بررسی پرونده ختم رسیدگی را اعلام و مبادرت به صدور رای کرد.

- رای دادگاه کیفری چک بلامحل در خصوص پرونده بالا

در مورد اتهام آقای عباس …. دایر بر صدور یک فقره چک بلامحل به شماره …. مورخ ۱۲/۲/۹۲ عهده بانک ملی به مبلغ سیصد میلیون تومان تمام، نظر به شکایت شاکی دعوا به نام تعاونی اعتبار …… و ملاحظه تصویر مصدق چک و گواهی عدم پرداخت بانک محالعلیه و کیفرخواست صادر شده از سوی دادسرای عمومی و انقلاب تهران و با توجه به اینكه متهم از آدرس بانكی احضار شده و علیرغم ابلاغ قانونی از وقت مقرر در دادگاه حاضر نشده و لایحه نیز به این دادگاه ارسال نكرده است، بزه انتسابی برای دادگاه محرز شد، به این ترتیب به استناد مواد ۳ و ۷ و ۲۲ از قانون چک با اصلاحات بعدی، آقای عباس را به تحمل دو سال حبس و محرومیت از داشتن دسته چک به مدت ۲ سال محكوم میکند.

این رای غیابی است و پس از ابلاغ به مدت ۱۰ روز قابل واخواهی در همین دادگاه و تا ۲۰ روز قابل تجدیدنظرخواهی در محاکم تجدید نظر استان تهران است.

(بعد از این رای محكوم علیه آقای عباس طی لایحهای اعلام واخواهی کرده و عنوان میكند كه مبلغ مذكور را به شاکی دعوا پرداخت کرده است و گواهی بانک محال علیه نیز در این خصوص ارائه میکند كه بانک مربوطه تصدیق کرده است كه وجه چک مذكور پرداخت شده است و این به آن معناست كه موكل وجه چک را پرداخته و مورد تایید دارنده چک نیز بوده است و با پرداخت وجه چک تعقیب و مجازات موكل محلی از اعراب ندارد و استدعای رسیدگی و صدور رای مبنی بر فسخ دادنامه مورد واخواهی و صدور قرار موقوفی تعقیب را از دادگاه محترم کیفری کرده است.)

دعاوی چک برگشتی

دعاوی چکهای برگشتی به اختلافات حقوقی و کیفری مربوط به چکهایی اطلاق میشود که به دلایل مختلف مانند فقدان موجودی یا مغایرت امضا، توسط بانک پرداخت نمیشوند.

این دعاوی شامل مطالبه وجه چک از صادرکننده و پیگیری مجازاتهای قانونی برای صادرکنندگان چکهای برگشتی است و معمولا با تنظیم دادخواست و ارائه مستندات لازم در دادگاههای مربوطه مطرح میگردند. در ادامه نکات مهم لازم را توضیح میدهم.

چک برگشتی چیست؟

چک برگشتی به چکی گفته میشود که توسط بانک به دلیل عدم توانایی صاحب حساب در پرداخت مبلغ آن، بازگردانده میشود. دلایل برگشت چک میتواند شامل عدم موجودی کافی، تعلیق یا بسته شدن حساب، عدم امضای صحیح، تاریخ اشتباه یا مخدوش بودن چک باشد.

برگشت چک میتواند عواقب قانونی و مالی برای صاحب حساب به همراه داشته باشد و ممکن است منجر به تعلیق حساب و سایر مشکلات شود.

پیامدهای حقوقی چک برگشتی

چک برگشتی میتواند عواقب و مشکلات جدی برای صاحب چک به همراه داشته باشد. در عصر حاضر، با توجه به یکپارچهسازی سیستم بانکی و نظارت دقیق بر حسابها، عواقب ناشی از برگشت چک به شکل قابل توجهی افزایش یافته است.

در ادامه به برخی از مهمترین عواقب چک برگشتی اشاره میشود:

- قرار گرفتن در لیست مشتریان بد حساب: یکی از اولین عواقب چک برگشتی، قرار گرفتن در لیست سیاه به عنوان مشتری بد حساب است. با تغییرات جدید در سیستم بانکی، در صورت برگشت چک، فرد به سرعت در لیست بدحسابان قرار میگیرد و این امر میتواند محدودیتهای زیادی را برای او ایجاد کند.

- عدم افتتاح حساب جدید: در صورتی که چک برگشتی در یک بانک ثبت شود، فرد نمیتواند در هیچ بانک دیگری حساب باز کند. این مشکل به دلیل قرار گرفتن در لیست سیاه به وجود میآید و در نتیجه خدمات بانکی به او ارائه نمیشود.

- عدم دریافت کارت بانکی جدید: صاحبان چک برگشتی نمیتوانند کارت بانکی جدید دریافت کنند. در صورتی که مهلت کارتهای فعلی آنها تمام شود، امکان تمدید آنها نیز وجود نخواهد داشت و این موضوع به عدم دسترسی به منابع مالی منجر میشود.

- عدم اعطای هرگونه تسهیلات: بانکها به افرادی که چک برگشتی دارند، هیچ گونه تسهیلاتی از جمله وام یا ضمانت ارائه نخواهند داد. این وضعیت تا زمانی که مشکل چک برگشتی حل نشود، ادامه خواهد داشت.

- عدم دریافت خدمات ارزی: چک برگشتی میتواند برای تاجران مشکلات جدی ایجاد کند، زیرا در بسیاری از موارد، بانکها حسابهای ارزی این افراد را نیز مسدود میکنند. این مسأله میتواند به اعتبار و تجارت آنها آسیب بزند و به بدنامی آنها در بازار منجر شود.

- عدم پذیرش ضمانت نامه بانکی: چک برگشتی نه تنها باعث میشود که فرد نتواند وام بگیرد، بلکه او نمیتواند به دیگران نیز ضمانت دهد. این موضوع اعتبار فرد را نزد بانکها به شدت کاهش میدهد.

با توجه به این عواقب، ضروری است که صاحبان چک با دقت و رعایت قوانین مربوط به صدور چک عمل کنند تا از مشکلات جدی در آینده جلوگیری نمایند.

صدور چک برگشتی عواقب قانونی جدی برای صاحب چک به همراه دارد. هنگامی که یک چک به موقع پاس نمیشود، صادرکننده با عواقب قانونی آن مواجه خواهد شد. قوانین کیفری در این زمینه بسیار سختگیرانه عمل میکنند و هدف آنها حفظ اعتماد عمومی و جلوگیری از سوءاستفاده در معاملات مالی است.

ماده ۷ قانون صدور چک به طور خاص عواقب چک برگشتی را پیشبینی کرده است. طبق این ماده، اگر فردی چک بلامحل صادر کند و چک به دلیل عدم موجودی یا دلایل دیگر برگشت بخورد، با مجازاتهای مختلفی مواجه خواهد شد. چک بلامحل به چکی اطلاق میشود که تاریخ و امضا دارد و رقم آن مشخص است، اما صادرکننده آن ملزم به پرداخت مبلغ چک نمیشود.

در حال حاضر، با توجه به قوانین موجود، عواقب چک برگشتی بهسرعت و معمولا در همان روز اول برگشت چک، دامنگیر صاحب آن خواهد شد. اگر چک برگشتی باشد، بانک معمولا با صادرکننده تماس میگیرد تا او را از وضعیت موجودی حسابش مطلع کند و از او میخواهد که در سریعترین زمان ممکن نسبت به پر کردن موجودی اقدام کند. در غیر این صورت، فرد با مشکلات جدیتری مواجه خواهد شد.

اگر صادرکننده چک برگشتی اقدام به رفع مشکل نکند، عواقب جدیتری برای او در نظر گرفته میشود. طبق ماده ۷ قانون چک، در صورت پیگیری مداوم شاکی، ممکن است صادرکننده به حبس و همچنین جریمههای نقدی مانند جبران خسارت محکوم شود.

مجازاتها به شرح زیر هستند:

- چکهای زیر یک میلیون تومان: حداکثر شش ماه حبس.

- چکهای بین یک تا پنج میلیون تومان: حداکثر شش ماه تا یک سال حبس.

- چکهای بالای پنج میلیون تومان: حداکثر یک تا دو سال حبس.

با توجه به این قوانین، ضروری است که صادرکنندگان چکها نسبت به موجودی حساب خود دقت کافی داشته باشند و از صدور چکهای بلامحل خودداری کنند تا از عواقب قانونی ناگوار آن در امان بمانند.

روشهای جبران خسارت از طریق چک برگشتی

رفع مشکلات ناشی از چک برگشتی نیازمند اقداماتی مشخص است که به خروج شما از لیست سیاه بانک مرکزی و بازگشت حق دریافت تسهیلات کمک میکند. در ادامه، مراحل ضروری برای رفع عواقب چک برگشتی را توضیح میدهم:

بهترین و سریعترین راه حل، تامین مبلغ چک و واریز آن به حساب بانکیتان است. با انجام این کار، بانک به طور خودکار اقدام به پاس کردن چک خواهد کرد و مشکل شما به سرعت حل میشود.

در برخی موارد، پس از پرداخت مبلغ چک به دارنده آن، نیاز است که لاشه چک برگشتی را از دارنده دریافت کرده و به بانک ارائه دهید. این اقدام به بانک کمک میکند تا وضعیت شما را بررسی و مشکلات مربوط به چک را رفع کند.

اگر پس از انجام مراحل فوق، مشکل شما حل نشد، میتوانید به مراجع قضایی مراجعه کنید و درخواست حکم قضایی برای رفع سو اثر چک برگشتی را بدهید. همچنین، لازم به ذکر است که اگر هفت سال از تاریخ صدور چک بگذرد و شما اقدام نکنید، بهطور خودکار سو اثر خواهید شد.

اقدامات پیشگیرانه برای جلوگیری از برگشت چک

چک برگشتی به وضعیتی اطلاق میشود که دریافتکننده چک هنگام وصول آن با پیام عدم موجودی کافی مواجه میشود. برای جلوگیری از این مشکل، صادرکننده و دریافتکننده چک میتوانند اقداماتی انجام دهند:

مانده حساب خود را بررسی کنید و از موجودی کافی مطمئن شوید. همچنین میتوانید از سامانههای اعتبارسنجی برای استعلام وضعیت حساب استفاده کنید.

مقداری پول اضافی برای هزینههای غیرمنتظره در حساب خود نگه دارید تا در شرایط اضطراری دچار مشکل نشوید.

سپردهها و برداشتهای حساب خود را ردیابی کنید تا از وضعیت موجودیتان مطلع باشید و از چک برگشتی جلوگیری کنید.

در صورت اطلاع از احتمال برگشت چک، با دریافتکننده تماس بگیرید و او را از وضعیت موجودی خود مطلع کنید تا از بروز مشکلات جلوگیری شود.

با رعایت این نکات، میتوانید احتمال بروز چکهای برگشتی را کاهش دهید.

مسئولیت کیفری و مدنی صادرکننده چک

مسئولیت کیفری و مدنی صادرکننده چک به دو جنبه اصلی تقسیم میشود:

- مسئولیت کیفری: صادرکننده چک در صورت عدم پرداخت وجه آن، ممکن است با مجازاتهای کیفری مواجه شود که شامل حبس و جریمه مالی است.

- مسئولیت مدنی: این مسئولیت شامل جبران خسارت به دارنده چک است و ممکن است به پرداخت مبلغ چک و خسارتهای ناشی از برگشت آن منجر شود.

علاوه بر این، شرایط خاصی وجود دارد که ممکن است صادرکننده را از مسئولیت معاف کند و دادگاهها نقش کلیدی در تعیین این مسئولیتها دارند. در ادامه همه چیز را در این رابطه توضیح میدهم.

مسئولیت کیفری صادرکننده چک

مسئولیت تضامنی چک، زمانی ایجاد میشود که عملی به نام ظهرنویسی روی چک انجام شود. ظهرنویسی به معنای امضای پشت چک است که هدف از آن انتقال حق مالکیت یا تضمین پرداخت وجه چک از یک شخص به شخص دیگر است. در این فرآیند، شخصی که چک را ظهرنویسی میکند (امضا میکند)، در مقابل دارنده جدید چک به عنوان مسئولیتدار یا ضامن شناخته میشود.

زمانی که فردی پشت چک را امضا میکند، این امضا به معنای تعهد او نسبت به پرداخت چک است. به عبارت دیگر، او تضمین میکند که در صورت عدم پرداخت وجه چک توسط صادرکننده یا دیگر مسئولین چک، دارنده میتواند وجه را از ظهرنویس مطالبه کند. بنابراین، امضای پشت چک شباهت زیادی به ضمانت دارد و امضا کننده به عنوان ضامن مسئولیت پرداخت چک را بر عهده میگیرد.

اما نکته مهم در ظهرنویسی این است که باید دلیل و هدف ظهرنویسی مشخص باشد. ظهرنویس باید به وضوح اعلام کند که آیا امضای او به منظور ضمانت پرداخت است یا به منظور انتقال مالکیت چک به شخصی دیگر. این شفافیت در هدف ظهرنویسی برای تعیین مسئولیت بسیار مهم است.

اگر ظهرنویس دلیل امضای پشت چک را بیان نکند و به طور مشخص اعلام نکند که به چه منظوری امضا کرده است، مسئولیت تضامنی به او تعلق نخواهد گرفت و مسئولیت پرداخت چک فقط متوجه ضامن اصلی چک خواهد بود.

بنابراین، مسئولیت تضامنی ظهرنویس تنها زمانی برقرار میشود که او به صراحت هدف و دلیل امضای چک را ذکر کند. در غیر این صورت، مسئولیت وی محدود بوده و فقط ضامن اصلی چک پاسخگو خواهد بود. در نتیجه، ظهرنویسان باید دقت کافی در بیان علت و هدف امضای خود داشته باشند تا از بروز مشکلات احتمالی در آینده جلوگیری شود.

مسئولیت کیفری مدیران و شرکتهای تجاری در قبال چک، موضوعی است که در قانون صدور چک به وضوح مشخص شده است. به طور کلی، زمانی که چکی صادر میشود، قانون برای مطالبه وجه آن از طریق کیفری شرایط خاصی را تعیین کرده است.

ماده ۱۹ قانون صدور چک، بهطور خاص به مسئولیت کیفری امضا کننده چک اشاره دارد و بیان میکند که امضا کننده چک مسئولیت کیفری خواهد داشت، مگر اینکه بتواند ثابت کند که عدم پرداخت وجه چک ناشی از عمل یا تصمیم صاحب حساب (شرکت یا شخص حقوقی) یا وکیل و نماینده او بوده است.

این مسئولیت کیفری به معنای آن است که اگر چک صادر شده به هر دلیلی پرداخت نشود، صادرکننده چک، یعنی فردی که آن را امضا کرده است، ممکن است تحت تعقیب کیفری قرار گیرد. در صورتی که چک مربوط به یک شرکت یا شخص حقوقی باشد، معمولا مدیر یا مدیران شرکت به عنوان صادرکنندگان چک شناخته میشوند و در صورت عدم پرداخت، ممکن است مسئولیت کیفری متوجه آنها شود.

این موضوع میتواند به زندان یا مجازاتهای دیگر ختم شود، مگر اینکه صادرکننده بتواند بهطور مستند نشان دهد که عدم پرداخت به دلیل اقدامات یا تصمیمات دیگر افراد مرتبط با حساب چک بوده است.

بنابراین، مدیران شرکتها که به نمایندگی از شرکت چک صادر میکنند باید به مسئولیت کیفری خود در این زمینه توجه داشته باشند. در صورتی که مدیر شرکتی چکی را امضا کند و وجه آن پرداخت نشود، وی شخصاً در قبال آن مسئولیت خواهد داشت، مگر اینکه بتواند دلایل قانعکنندهای ارائه دهد که نشان دهد عدم پرداخت وجه چک به دلیل اقداماتی خارج از کنترل او، مانند تصمیمات صاحب حساب اصلی (که ممکن است شرکت یا شخص حقوقی باشد) یا نمایندگان قانونی آن بوده است.

علاوه بر مسئولیت مدنی، ماده ۱۹ قانون صدور چک، به مسئولیت کیفری نیز اشاره دارد. طبق این ماده، اگر چک به نمایندگی از صاحب حساب (شرکت) صادر شده باشد، امضاکننده چک به عنوان مسئول کیفری نیز شناخته میشود. بنابراین، اگر چک به دلایلی مانند نبودن موجودی کافی برگشت بخورد، امضاکننده چک میتواند تحت پیگرد کیفری قرار گیرد.

با این حال، امضاکننده چک میتواند برای جلوگیری از مسئولیت کیفری، اثبات کند که عدم پرداخت چک ناشی از اقدامات صاحب حساب یا نماینده قانونی بعدی او بوده است. در این صورت، فردی که موجب عدم پرداخت شده است (مثل شرکت یا وکیل بعدی) مسئولیت کیفری خواهد داشت.

بنابراین، مدیرعامل یا فردی که چک را به نمایندگی از شرکت امضا کرده است، در صورت عدم پرداخت وجه چک، علاوه بر مسئولیت مدنی، ممکن است تحت تعقیب کیفری قرار گیرد، مگر آن که بتواند اثبات کند که مشکل در پرداخت چک به دلیل اقدامات خارج از کنترل او و ناشی از عملکرد شرکت یا دیگر افراد مرتبط بوده است.

در این راستا، لازم است که مدیران و مسئولین شرکتها، در صدور چکها دقت لازم را داشته باشند و همچنین فرآیندهای داخلی را بهگونهای تنظیم کنند که از وقوع مشکلاتی مانند عدم پرداخت چک جلوگیری شود. زیرا در غیر این صورت، آنها ممکن است تحت پیگرد قانونی قرار گیرند و مسئولیتهای سنگینی متوجه آنها شود، حتی اگر نیت اصلی آنها تسویه دیون باشد، اما به دلیل ناکارآمدیهای مدیریتی یا حقوقی پرداخت چک محقق نشود.

به علاوه، طبق این ماده، امضا کننده چک، مسئولیت کیفری نیز دارد. اگر چک به دلیل نبود موجودی برگشت بخورد، امضاکننده ممکن است با پیگرد قانونی مواجه شود. تنها در صورتی که امضا کننده بتواند اثبات کند که عدم پرداخت به دلیل اقدامات صاحب حساب یا وکیل یا نماینده بعدی او بوده است، از مسئولیت کیفری معاف خواهد شد.

در این صورت، شخصی که باعث عدم پرداخت شده است، از نظر کیفری مسئول شناخته میشود.

قانونگذار در ماده ۱۹ قانون صدور چک برای جلوگیری از سوءاستفادههای احتمالی و حفظ نظم اقتصادی، مقررات سنگینی برای صادرکنندگان چک تعیین کرده است.

این مقررات شامل مسئولیتهای کیفری و مدنی است تا بدین وسیله از صدور چکهای بلامحل جلوگیری شود و مدیران شرکتها نتوانند به دلیل شخصیت حقوقی مستقل شرکت از مسئولیتهای خود شانه خالی کنند. با این حال، در موارد خاصی استثناهایی نیز بر این مسئولیتها وجود دارد.

در قسمت آخر ماده ۱۹، قانونگذار این امکان را فراهم کرده است که مسئولیت کیفری مدیر صادرکننده چک منتفی شود.

بر اساس این ماده، اگر مدیر یا نمایندهای که چک را به نمایندگی از شرکت امضا کرده است بتواند ثابت کند که عدم پرداخت وجه چک ناشی از عمل یا تصمیم صاحب حساب (شرکت یا شخصیت حقوقی) یا نماینده بعدی او بوده، مسئولیت کیفری متوجه آن مدیر نخواهد بود. در این حالت، شخص یا نهادی که عمل یا تصمیم او منجر به عدم پرداخت وجه چک شده، مسئولیت کیفری خواهد داشت.

این استثنا به منظور جلوگیری از مجازات ناعادلانه مدیرانی است که خود در عدم پرداخت وجه چک دخالتی نداشتهاند و صرفا بر اساس دستورات و سیاستهای شرکت یا مدیران بعدی اقدام به امضای چک کردهاند.

در واقع، اگر اثبات شود که تصمیمگیرنده واقعی در مورد عدم پرداخت، شخص دیگری بوده است، مدیر صادرکننده چک از مسئولیت کیفری معاف میشود.

برای مثال، ممکن است مدیرعاملی چکی را به نمایندگی از شرکت امضا کرده باشد، اما پس از صدور چک، مدیر یا نماینده دیگری در شرکت تصمیم گرفته که حساب شرکت را خالی کند یا دستور به عدم پرداخت داده باشد.

در این صورت، مدیرعامل صادرکننده چک با ارائه مدارک و مستندات میتواند ثابت کند که عدم پرداخت چک نتیجه تصمیمات او نبوده و مسئولیت کیفری متوجه شخص یا اشخاص دیگری است که در تصمیمگیری دخیل بودهاند.

مسئولیت مدنی صادرکننده چک

هنگامی که چکی از طرف یک شرکت صادر میشود، به دلیل آن که شرکت دارای شخصیت حقوقی مستقل است اما توانایی فیزیکی برای صدور چک ندارد، مسئولیت این اقدام بر عهده مدیر یا مدیرانی است که به نمایندگی از شرکت چک را امضا کردهاند.

در اینگونه موارد، شخصی که از جانب شرکت چک را امضا میکند، معمولاً مدیرعامل یا فردی است که بر اساس اساسنامه شرکت حق امضا دارد و امضای او همراه با مهر شرکت، چک را معتبر میسازد.

با توجه به قوانین مرتبط با صدور چک، مسئولیتهای مختلفی برای مدیرانی که چک را به نمایندگی از شرکت امضا میکنند، وجود دارد. به طور خاص، ماده ۱۹ قانون صدور چک به این موضوع پرداخته و مسئولیت تضامنی برای امضا کننده چک و صاحب حساب (شرکت) قائل شده است.

مطابق با ماده ۱۹، مسئولیت امضا کننده چک، حتی اگر به نمایندگی از صاحب حساب (شرکت) عمل کند، به صورت تضامنی خواهد بود. این بدان معناست که اگر چک صادره پرداخت نشود، دارنده چک میتواند کل وجه آن را از امضاکننده چک یا از شرکت (شخصیت حقوقی) مطالبه کند. در این شرایط، شرکت و مدیر امضاکننده چک، هر دو به طور همزمان و متضامناً در برابر دارنده چک مسئولیت دارند.

برای مثال، اگر مدیرعامل یک شرکت چکی به مبلغ ۱۰۰ میلیون تومان صادر کند و چک پرداخت نشود، دارنده چک میتواند با تنظیم دادخواست، هم مدیرعامل و هم شرکت را به عنوان خوانده قرار دهد و از هر دو آنها تقاضای پرداخت وجه چک را نماید.

مسئولیت مدنی در اینجا به معنای مسئولیت پرداخت وجه چک است و دارنده چک میتواند تا زمان وصول وجه، اقدام قانونی لازم را از طریق دادگاه و مراجع قضایی انجام دهد.

ماده ۱۹ قانون صدور چک مقرر میدارد که چنانچه چکی به وکالت یا نمایندگی از صاحب حساب (شخص حقیقی یا حقوقی) صادر شود، مسئولیت امضا کننده چک و صاحب حساب به صورت تضامنی است. به این معنی که دارنده چک میتواند وجه چک را از هر یک از این دو نفر (صاحب حساب و امضا کننده) مطالبه کند.

این امر به دارنده چک اختیار میدهد که به انتخاب خود، دادخواست مطالبه وجه چک را علیه شرکت (صاحب حساب) یا مدیر امضاکننده چک ارائه دهد.

شرایط رفع مسئولیت

برای رفع مسئولیت از صادرکننده چک، چه از نظر مدنی و چه از نظر کیفری، شرایط و الزامات خاصی وجود دارد که بر اساس قانون صدور چک و مقررات مرتبط تعیین شده است.

این شرایط بهگونهای طراحی شدهاند که در مواردی که صادرکننده چک بدون سوءنیت یا به دلیل شرایط خاص، نتوانسته است تعهدات خود را اجرا کند، از مسئولیت کیفری و مدنی معاف شود.

شرایط رفع مسئولیت کیفری چک

طبق ماده ۱۹ قانون صدور چک، اگر چکی برگشت بخورد، بهطور کلی صادرکننده چک مسئولیت کیفری خواهد داشت. با این حال، در موارد خاصی این مسئولیت کیفری رفع میشود. مهمترین شرایط برای رفع مسئولیت کیفری عبارتند از:

اثبات دخالت دیگران در عدم پرداخت

اگر صادرکننده چک بتواند ثابت کند که عدم پرداخت وجه چک ناشی از عمل صاحب حساب (مثلا شرکت) یا وکیل یا نماینده بعدی بوده است، مسئولیت کیفری از وی برداشته میشود.

در این حالت، شخص یا نهادی که عمل یا تصمیم او منجر به عدم پرداخت شده است، مسئولیت کیفری را بر عهده خواهد داشت.

برای مثال، اگر مدیرعامل چکی صادر کرده و پس از صدور چک، مدیریت شرکت تغییر کند و مدیر جدید تصمیم بگیرد که موجودی حساب را خالی کند، مسئولیت کیفری به مدیر جدید منتقل خواهد شد.

پرداخت وجه چک قبل از شکایت کیفری

اگر صادرکننده چک پیش از ثبت شکایت کیفری یا در طول دادرسی وجه چک را پرداخت کند، یا با دارنده چک توافق کند و مشکل را حل کند، مسئولیت کیفری او رفع میشود.

در این صورت، دارنده چک دیگر نمیتواند شکایت کیفری را پیگیری کند، اما ممکن است حق خود را از طریق دادخواست مدنی پیگیری نماید.

اثبات مفقود شدن یا سرقت چک

اگر صادرکننده چک بتواند ثابت کند که چک مفقود شده یا به سرقت رفته است و دارنده چک حق قانونی برای دریافت وجه چک نداشته، میتواند مسئولیت کیفری را از خود رفع کند.

مسئولیت کیفری در چکهای تضمینی

چکهای تضمینی که به عنوان وثیقه صادر میشوند، معمولا شامل مسئولیت کیفری نمیشوند، مگر اینکه به عنوان چک عادی صادر شده باشند و برگشت بخورند.

شرایط رفع مسئولیت مدنی چک

مسئولیت مدنی صادرکننده چک، مربوط به تعهد او به پرداخت وجه چک است. رفع مسئولیت مدنی به این معناست که صادرکننده چک دیگر مسئول پرداخت وجه چک نخواهد بود. شرایط مهم برای رفع این مسئولیت عبارتند از:

پرداخت وجه چک

بدیهیترین راه رفع مسئولیت مدنی، پرداخت وجه چک به دارنده آن است. اگر صادرکننده وجه چک را پرداخت کند یا چک را نقد کند، مسئولیت او رفع میشود و دارنده چک دیگر نمیتواند اقدام قانونی برای مطالبه وجه انجام دهد.

رسیدگی به ادعای جعل یا مفقودی چک

اگر صادرکننده چک بتواند ثابت کند که چک جعلی است، یا به سرقت رفته و دارنده چک به طور غیرقانونی آن را در اختیار دارد، میتواند از مسئولیت مدنی نیز معاف شود. در این صورت، دادگاه مسئولیت پرداخت وجه چک را از صادرکننده رفع خواهد کرد.

سوء استفاده از چکهای تضمینی یا سفید امضا

اگر چک به عنوان تضمین صادر شده باشد و دارنده چک برخلاف توافق، چک را به اجرا بگذارد، صادرکننده میتواند با اثبات این موضوع در دادگاه، مسئولیت خود را از پرداخت وجه چک رفع کند.

همچنین در صورتی که چک سفید امضا بوده و دارنده چک آن را بدون مجوز تکمیل کرده باشد، صادرکننده چک میتواند از مسئولیت مدنی معاف شود.

انتقال مسئولیت به شخص دیگر

اگر چک توسط شخص دیگری ظهرنویسی (امضا پشت چک) شده باشد و ظهرنویس یا شخص دیگری مسئولیت پرداخت را به عهده گرفته باشد، صادرکننده چک میتواند از مسئولیت مدنی خود معاف شود. این امر به شرطی است که در قرارداد یا توافقی، این انتقال مسئولیت به وضوح مشخص شده باشد.

شرایط رفع مسئولیت تضامنی در چکهای شرکتی

در چکهایی که از طرف شرکت صادر میشود، علاوه بر مسئولیت صادرکننده، شرکت نیز مسئولیت تضامنی دارد. با این حال، شرایطی وجود دارد که میتواند منجر به رفع مسئولیت مدیر صادرکننده چک شود:

- اثبات عدم دخالت مدیر در عدم پرداخت: اگر مدیر صادر کننده چک (مثلا مدیرعامل) ثابت کند که عدم پرداخت وجه چک ناشی از اقدامات بعدی شرکت یا دیگر مدیران بوده و وی نقشی در تصمیمگیری برای عدم پرداخت نداشته، مسئولیت تضامنی و کیفری وی رفع خواهد شد.

- انتقال مسئولیت به شرکت یا مدیران دیگر: در صورتی که مشخص شود چک به دستور شرکت یا سایر مدیران صادر شده و مدیر صادرکننده تنها به عنوان نماینده شرکت عمل کرده است، وی میتواند از مسئولیت تضامنی و مدنی خود معاف شود.

قانونگذار برای صدور چک و رفع مسئولیت ناشی از آن، شرایط و مقررات دقیقی وضع کرده است. برای رفع مسئولیت کیفری، صادرکننده باید دلایل مستند و معتبر ارائه دهد که نشان دهد عدم پرداخت ناشی از عوامل خارج از کنترل او بوده است.

همچنین، برای رفع مسئولیت مدنی، صادرکننده میتواند با پرداخت وجه چک یا اثبات جعلی بودن، مفقود شدن یا سوءاستفاده از چک، از این مسئولیت معاف شود.

به همین دلیل، در صورتی که فردی چک برگشتی دارد یا به عنوان مدیر شرکت چکی صادر کرده، برای رفع مسئولیت و جلوگیری از پیامدهای قانونی، بهتر است از مشاوره حقوقی متخصصان استفاده کند تا بهترین راهحل قانونی برای رفع مسئولیت خود را پیدا کند.

نقش دادگاهها در تعیین مسئولیت

نقش دادگاهها در تعیین مسئولیت چک بسیار مهم و حساس است، چرا که صدور و برگشت چک، به عنوان یکی از رایجترین ابزارهای مبادلات مالی، نقش حیاتی در اقتصاد کشور ایفا میکند.

دادگاهها به عنوان نهادهای حقوقی مسئول، در تعیین تکلیف و حل و فصل دعاوی مرتبط با چک نقش اصلی را بر عهده دارند. این نقش شامل بررسی مسئولیتهای مدنی و کیفری صادرکنندگان، ظهرنویسان، و دیگر افراد مرتبط با چک میشود.

دادگاهها نقش اصلی در تشخیص و بررسی مسئولیت کیفری ناشی از صدور چک بلامحل دارند. بر اساس ماده ۱۹ قانون صدور چک، صادرکننده چک در صورتی که چک برگشت بخورد و وجه آن پرداخت نشود، ممکن است تحت پیگرد کیفری قرار گیرد.

دادگاه پس از بررسی مدارک و اسناد ارائه شده توسط شاکی و دفاعیات صادرکننده، مسئولیت کیفری وی را تعیین میکند. اگر صادرکننده چک بدون داشتن موجودی کافی در حساب اقدام به صدور چک کرده باشد، معمولا با مجازاتهایی مانند جریمه نقدی، حبس یا ممنوعیت از داشتن حساب بانکی مواجه میشود.

دادگاه همچنین موظف است بررسی کند که آیا صادرکننده چک مستحق رفع مسئولیت کیفری است یا خیر. به عنوان مثال، اگر صادرکننده چک بتواند ثابت کند که عدم پرداخت وجه چک به دلیل عمل یا تصمیم صاحب حساب یا نماینده بعدی بوده، دادگاه میتواند وی را از مسئولیت کیفری معاف کند.

در صورت اثبات مسئولیت کیفری، دادگاه مجازات متناسب با جرم را تعیین میکند. این مجازاتها میتواند شامل حبس، جریمه نقدی یا محرومیت از انجام برخی فعالیتهای بانکی باشد.

مسئولیت مدنی در چک به تعهد پرداخت وجه چک مربوط میشود. اگر چک برگشت بخورد، دارنده چک میتواند با طرح دعوی حقوقی در دادگاه، وجه چک را از صادرکننده یا دیگر افراد مسئول مطالبه کند. در این خصوص، نقش دادگاه شامل موارد زیر است:

دادگاه بر اساس مستندات و شواهد موجود، مشخص میکند که چه کسی مسئول پرداخت وجه چک است. این مسئولیت میتواند بر عهده صادرکننده چک، ظهرنویسان یا ضامنها باشد. در برخی موارد، مسئولیت پرداخت تضامنی است و دارنده چک میتواند از هر یک از افراد مسئول درخواست پرداخت وجه چک را داشته باشد.

پس از بررسی مستندات، دادگاه در صورت تایید درخواست دارنده چک، حکم به پرداخت وجه چک توسط صادرکننده یا مسئولان دیگر صادر میکند.

تاثیر قوانین جدید بر نحوه صدور و وصول چک

قوانین جدید صدور چک با الزام ثبت چکها در سامانه صیاد و اختصاص شناسه یکتا، شفافیت و امنیت در صدور و وصول چک را افزایش داده و از صدور چکهای بلامحل جلوگیری میکند.

همچنین فرآیند وصول چکها منظمتر و قابل پیگیریتر شده است. در ادامه برای شما عزیزان نکات مهم در این رابطه را توضیح میدهم.

بررسی سیستم جدید صیاد و نحوه عملکرد آن

این سامانه برای یکپارچهسازی صدور دسته چک و کاهش آمار چک برگشتی راهاندازی شده و به کاربران امکان ثبت، انتقال و تایید چک را میدهد. همچنین، بررسی اعتبار صادرکننده چک توسط دریافتکننده ممکن است.

به موجب ماده ۲۱ قانون جدید صدور چک، تمامی دارندگان چک موظفاند هنگام صدور چک، آن را در سامانه ثبت کنند. این اقدام باعث جلوگیری از جعل چک، اطلاع از اعتبار صادرکننده و کاهش سوءاستفادههای مالی میشود.

روشهای ثبت چک در سامانه صیاد

- استفاده از اپلیکیشنهای بانکی مانند تاپ

- استفاده از همراه بانکها و موبایل بانکها

- مراجعه حضوری به شعب بانکی

در هنگام ثبت چک، باید اطلاعاتی مانند مبلغ چک، تاریخ سررسید و اطلاعات هویتی گیرنده در سامانه وارد شود. پس از ثبت، ذینفع باید چک دریافتی را در سامانه تایید کند.

ثبت چک در سامانه صیاد باعث حفظ امنیت و کاهش مشکلات مربوط به مفقود شدن دسته چکهای فیزیکی میشود.

استعلام وضعیت اعتباری صادرکننده چک صیاد

در سامانه صیاد امکان استعلام وضعیت اعتباری صادرکننده چک وجود دارد. برای این کار باید شناسه ۲۲ رقمی صیادی چک وارد سامانه شود. چند روش برای انجام این استعلام وجود دارد:

- وبسایت بانک مرکزی: کاربران میتوانند با مراجعه به پایگاه اطلاعرسانی بانک مرکزی ایران به آدرس www.cbi.ir، وارد صفحه استعلام وضعیت اعتباری چک صیادی شوند و شناسه ۲۲ رقمی را وارد کنند. سپس اطلاعات مربوط به وضعیت اعتباری صادرکننده چک شامل تعداد و مبلغ چکهای برگشتی که هنوز رفع سوء اثر نشدهاند، به کاربر نمایش داده میشود.

- سامانه پیامکی: از طریق پیامک به شماره ۷۰۱۷۰۱، کاربران میتوانند با ارسال شناسه استعلام ۲۲ رقمی چک، وضعیت اعتباری صادرکننده چک را بررسی کنند. این اطلاعات شامل تعداد چکهای برگشتی و مبلغ آنها خواهد بود.

این استعلامها به کاربران امکان میدهد قبل از قبول چک، از وضعیت اعتباری و خوشحسابی صادرکننده مطلع شوند و از مشکلات احتمالی مانند برگشت خوردن چک جلوگیری کنند.

صادرکننده چک میتواند قبل از تأیید ذینفع، وضعیت و مندرجات چک را با استفاده از شناسه صیادی چک در سامانه صیاد مشاهده کند.

ذینفع یا دارنده چک با وارد کردن شناسه صیادی و کد ملی خود، میتواند وضعیت و اطلاعات چک ثبتشده در سامانه صیاد را بررسی کند.

مالک نهایی چک، یعنی آخرین ذینفع، میتواند در تاریخ سررسید چک به هر شعبه بانکی مراجعه کرده و مبلغ چک را وصول کند. بانک موظف است پس از انجام استعلامهای لازم از سامانه صیاد، مالکیت نهایی ذینفع را تأیید و مبلغ را پرداخت کند.

در صورت کسری حساب صادرکننده، ذینفع نهایی میتواند مبلغ موجود را مطالبه کند و بقیه مبلغ از حسابهای دیگر صادرکننده در همان بانک برداشت شود. همچنین، در صورت عدم تأمین وجه، تمامی حسابهای صادرکننده در کلیه بانکها و موسسات اعتباری به میزان کسری چک مسدود میشوند.

بانک در شرایط زیر مجاز به پرداخت وجه چک نیست و باید آن را غیر قابل پرداخت ثبت کند:

- عدم موجودی کافی در حساب جاری

- عدم انطباق امضا با نمونه معرفیشده

- اختلاف در مندرجات چک

- صدور دستور عدم پرداخت توسط صادرکننده یا ذینفع

- بسته بودن حساب جاری

- قلمخوردگی در متن چک

- عدم تطابق مندرجات چک با سامانه صیاد

- سایر موارد طبق قوانین

در این صورت، بانک باید گواهینامه عدم پرداخت را صادر کند و کد رهگیری مربوطه را ثبت کند.

بانک مکلف است در شرایط زیر سوء اثر چک را رفع کند:

- واریز کسری مبلغ چک به حساب صادرکننده

- ارائه لاشه چک به بانک

- ارائه رضایتنامه رسمی یا نامه از شخص حقوقی

- ارائه حکم قضایی مبنی بر برائت

- سپری شدن سه سال از تاریخ گواهینامه عدم پرداخت، بدون طرح دعوا

پس از برگشت چک، بانکها موظفند این محدودیتها را برای صاحب حساب اعمال کنند:

- عدم امکان افتتاح حساب جدید و صدور کارت بانکی

- مسدود شدن وجوه تمامی حسابها به میزان کسری چک

- عدم پرداخت تسهیلات بانکی

- عدم گشایش اعتبار اسنادی

اشخاص زیر نمیتوانند دسته چک صیاد دریافت کنند:

- اشخاص ورشکسته

- اشخاص دارای چک برگشتی رفع سوء اثر نشده

- نمایندگان یا وکلای صاحب حساب دارای چک برگشتی

- افرادی که بنا بر حکم قضایی محروم از داشتن دسته چک هستند

- افرادی که حساب جاری آنها به دلایل قانونی مسدود شده

- مشتریانی که از پذیرش الحاقیه جدید امتناع کردهاند.

تغییرات قانونی در زمینه صدور چک

قانون اصلاح قانون صدور چک که در تاریخ ۲۹ فروردین ۱۴۰۰ توسط مجلس شورای اسلامی تصویب شد، چند تغییر مهم در قانون صدور چک به وجود آورده است که در سه ماده اصلی تدوین شدهاند.

این تغییرات به منظور افزایش شفافیت، امنیت و کارایی در نظام صدور چک در کشور و جلوگیری از سوءاستفادههای احتمالی انجام شده است.

در ادامه، هر یک از مواد اصلاحی را توضیح میدهم:

در ماده ۱، به ماده ۶ قانون صدور چک پرداخته شده و دو عبارت «و مدت اعتبار» و «حداکثر مدت اعتبار چک از زمان دریافت دسته چک سه سال است» حذف شده است.

این تغییر به این معناست که از این پس دیگر محدودیت زمانی سه ساله برای اعتبار دسته چکها وجود ندارد و چکهایی که تاریخ آنها پس از مدت اعتبار تعیینشده باشند، همچنان مشمول قانون صدور چک میشوند. این اصلاح به منظور جلوگیری از مشکلات مرتبط با چکهایی است که تاریخ آنها از مدت اعتبار دسته چک گذشته است، اما همچنان باید قابلیت اجرایی داشته باشند.

ماده ۲ به تبصره (۱) ماده (۲۱ مکرر) قانون صدور چک پرداخته و اصلاحات جدیدی در آن انجام داده است. مهمترین تغییرات عبارتند از:

- چکهای صادر شده از دسته چکهای قبل از اسفند ۱۳۹۹: در این اصلاحیه مشخص شده که چکهایی که تاریخ صدور آنها قبل از اسفند ۱۳۹۹ است، همچنان تابع قوانین زمان صدور دسته چک خود هستند. برای این چکها نیازی به ثبت در سامانه صیاد وجود ندارد و بانکها موظف به پرداخت وجه آنها هستند.

- چکهای جدید: برای دسته چکهای جدید که پس از اسفند ۱۳۹۹ صادر میشوند، حتماً باید صدور و پشتنویسی چک در سامانه صیاد ثبت شود. در غیر این صورت، چک فاقد اعتبار است. این اقدام با هدف افزایش شفافیت و جلوگیری از صدور چکهای بدون پشتوانه و بلامحل انجام شده است.

ماده ۳ یک ماده جدید را به قانون صدور چک اضافه کرده که تحت عنوان ماده ۲۴ شناخته میشود. این ماده به موضوع چکهای تضمینشده پرداخته و مقررات ویژهای برای صدور و استفاده از این نوع چکها تعیین کرده است:

بر اساس این اصلاحیه، بانکها تنها از طریق سامانه صدور یکپارچه الکترونیکی دسته چک (صیاد) مجاز به صدور و تحویل چکهای تضمینشده هستند. متقاضی چک تضمینشده باید برگه درخواست را در شعبه بانک و در حضور متصدی بانکی تکمیل کند و مشخصات هویتی و شماره حساب گیرنده چک روی چک تضمینشده درج شود. این موضوع به منظور شفافسازی و جلوگیری از سوءاستفادههای احتمالی است.

یکی از نکات مهم در این ماده، الزام به ثبت علت صدور چک تضمینشده در سامانه صیاد است. این اقدام به بانک مرکزی و گیرندگان چک کمک میکند تا اطلاعات دقیقتری درباره علت صدور چک در دست داشته باشند و از هرگونه تخلف احتمالی جلوگیری کنند.

سامانه صیاد به هر برگه چک تضمینشده شناسه یکتا اختصاص میدهد. این شناسه یکتا امکان استعلام اطلاعات چک توسط گیرنده چک (ذینفع) را فراهم میکند. به این ترتیب، گیرندگان چک تضمینشده میتوانند از اصالت و اعتبار چک اطمینان حاصل کنند.

این اصلاحات در قانون صدور چک، به ویژه با تاکید بر استفاده از سامانه صیاد، به طور مستقیم به دنبال افزایش شفافیت و کارآمدی در فرآیند صدور چکهاست. با این تغییرات، کنترل بیشتر بر چکهای صادرشده، جلوگیری از صدور چکهای بلامحل و ارتقای امنیت معاملات مالی از طریق چک فراهم میشود.

از سوی دیگر، با وضع قوانین جدید برای چکهای تضمینشده، امکان سوءاستفاده از این چکها کاهش یافته و بانکها نیز ملزم به رعایت اصول مشخص در صدور آنها شدهاند.

- بانک فقط مبلغ چک تضمینشده را به ذینفع مشخصشده پرداخت میکند و انتقال آن با ظهرنویسی معتبر نیست.

- ابطال چک به درخواست متقاضی تا یک ماه پس از صدور بدون نیاز به تایید ذینفع ممکن است.

- در صورت مفقودی، متقاضی و ذینفع با مراجعه به بانک میتوانند با تکمیل فرمها، چک المثنی دریافت کنند.

- جعل چک یا استفاده از چک جعلی، علاوه بر مجازات قانونی، موجب محرومیت از دریافت چک تضمینشده به مدت ۲ تا ۶ سال میشود.

این قانون در ۲۹ فروردین ۱۴۰۰ تصویب و در ۱۸ اردیبهشت ۱۴۰۰ تأیید شد.

نقش بانکها در کنترل و نظارت بر چکها

بانکها به عنوان نهادهای مالی و بانکی، نقش کلیدی در کنترل و نظارت بر چکها دارند. این نقشها شامل موارد زیر است:

قبل از صدور چک، بانکها موظفند تا اعتبار مشتریان را ارزیابی کنند. این ارزیابی شامل بررسی موجودی حساب، سابقه اعتباری و وضعیت مالی مشتری است. این اقدامات کمک میکند تا از صدور چکهای بلامحل جلوگیری شود.

بانکها به صورت دورهای موجودی حسابهای مشتریان را کنترل میکنند. در صورت وجود احتمال عدم کفایت موجودی برای پرداخت چک، بانک میتواند از صدور چک یا پرداخت آن خودداری کند. در صورتی که چک به دلایل مختلف برگشت بخورد، بانک موظف است به دارنده چک گواهی عدم پرداخت ارائه دهد. این گواهی مستندات لازم برای شکایتهای حقوقی و کیفری را فراهم میکند.

بانکها میتوانند به مشتریان خود در مورد وضعیت چکها و وجود چکهای برگشتی اطلاع دهند. این اطلاعرسانی به جلوگیری از صدور چکهای بلامحل کمک میکند.

بانکها میتوانند مشتریانی که چکهای برگشتی دارند را در لیست سیاه قرار دهند و از ارائه خدمات مالی به آنها خودداری کنند. این اقدام به تشویق مشتریان برای رعایت قوانین و حفظ اعتبار خود کمک میکند.

بانکها میتوانند به مشتریان خود در مورد خطرات و عواقب صدور چکهای بلامحل آموزش دهند و اطلاعات لازم را برای جلوگیری از مشکلات حقوقی و مالی ارائه دهند.

تاثیر قوانین جدید بر کاهش جرایم مرتبط با چک

در سال ۱۳۹۷، دولت اقدام به بازنگری و اصلاح قانون صدور چک کرد که از ابتدای سال ۱۴۰۰ اجرایی شد. هدف این قانون، شفافسازی و سالمسازی اقتصاد و جلوگیری از فساد در حوزههای پولی و تجاری است.

مهمترین ویژگی قانون جدید، متمرکز شدن صدور چک در سامانه صیاد بانک مرکزی است. طبق ماده ۵ این قانون، بانکها موظفند تنها از طریق سامانه صیاد دستهچک ارائه دهند. این سامانه با انجام استعلامات لازم، اعتبار متقاضیان را بررسی کرده و به هر برگه چک شناسه یکتا اختصاص میدهد. این فرآیند مانع از صدور چک برای افراد بد حساب و کلاهبردار میشود و اعتبار چکها را افزایش میدهد.

چکهای جدید با رنگ بنفش، به نام چک صیادی، از سال ۱۴۰۰ جایگزین چکهای قدیمی شدهاند. مطابق ماده ۸، ثبت مشخصات چک در سامانه صیاد برای صدور آن الزامی است و امکان انتقال چک نیز تنها با ثبت هویت گیرنده جدید در این سامانه ممکن است.

با اجرای این قانون، اعتبار چکها به اطلاعات ثبتشده در بانک مرکزی وابسته شده و نگرانیهایی مانند جعل و سرقت چک به شدت کاهش مییابد. این تغییرات امکان نظارت بر صدور چک و کنترل افراد پرخطر را برای بانک مرکزی فراهم میآورد.

نکات تکمیلی درباره استعلام وضعیت اعتباری چک

- هزینه استعلام: هزینه هر استعلام موفق ۳۵۰۰ ریال است و این هزینه ارتباطی با تعداد پیامهای پاسخ ندارد.

- قالب ارسال متن: متن درخواست استعلام باید به صورت عددی و بدون کاراکتر اضافی (مانند خط فاصله) ارسال شود.

- محدودیت استعلام: هر شماره تلفن همراه میتواند تنها چهار استعلام در روز اخذ کند.

- نتیجه استعلام: اگر درخواستکننده قبل از تکمیل استعلام، استعلامات متعدد ارسال کند، تنها نتیجه آخرین استعلام برای او ارسال خواهد شد.

- عدم وجود شناسه ملی: برای اشخاص حقوقی که فاقد شناسه ملی ثبتشده در پایگاه داده بانک مرکزی هستند، امکان اخذ استعلام وجود ندارد.

- حسابهای مشترک: در مورد چکهای متعلق به اشخاص حقیقی با حساب مشترک، وضعیت اعلام شده مربوط به فردی است که بیشترین چک برگشتی را دارد.

- عدم پاسخگویی: در صورتی که به هر دلیلی پاسخی از مرکز صیاد دریافت نشود، کاربر با پیام «عدم امکان اخذ استعلام» مطلع میشود و میتواند در زمانهای بعدی دوباره اقدام کند.

- سرشماره پیامک: پیامکهای اطلاعرسانی فقط از سرشماره ۷۰۱۷۰۱ ارسال میشوند، بنابراین کاربران باید در کنترل سرشمارههای دریافتی دقت کنند.

این نکات برای انجام استعلام وضعیت اعتباری چک و مدیریت صحیح امور مالی اهمیت زیادی دارند.

با اجرای سامانه صیاد و متمرکز شدن صدور چک، فرآیند اعتبارسنجی و شناسایی افراد متقاضی چک به دقت انجام میشود. این کار باعث میشود که افراد بد حساب و کلاهبردار نتوانند بهراحتی دستهچک دریافت کنند و در نتیجه احتمال صدور چکهای برگشتی کاهش یابد.

قبل از صدور چک، بانکها ملزم به استعلام سوابق اعتباری و عدم ممنوعیتهای قانونی صادرکنندگان چک هستند. این اقدام باعث جلوگیری از صدور چک توسط افرادی میشود که سابقه بدی در زمینه چک دارند و به این ترتیب، جرایم مرتبط با چک کاهش مییابد.

الزام ثبت مشخصات هویتی و اطلاعات مربوط به چک در سامانه صیاد باعث میشود که هر چک دارای شناسه منحصر به فرد باشد. این سیستم موجب افزایش اعتبار چک و کاهش جرایمی مانند جعل و سرقت چک میشود، چرا که اطلاعات بهراحتی قابل پیگیری است.

با ایجاد امکان نظارت بر لحظه صدور چک و کنترل افراد پرخطر، بانک مرکزی میتواند به صورت موثرتری بر فعالیتهای بانکی نظارت کند و از وقوع جرایم جلوگیری نماید.

به دلیل ثبت و اعتبارسنجی دقیق اطلاعات در سامانه صیاد، امکان تبانی برای صدور چکهای غیرمعتبر به شدت کاهش مییابد و از این رو، جرایم مرتبط با کلاهبرداری در حوزه چک به حداقل میرسد.

این عوامل در مجموع موجب میشوند که سیستم اقتصادی و بانکی کشور شفافتر و سالمتر شود و به کاهش جرایم مرتبط با چک کمک کند.

شکایت و مطالبه وجه چک با گروه حقوقی بنیاد وکلا

آیا با چکهای برگشتی یا مشکلات حقوقی مرتبط با آن روبهرو هستید؟ گروه حقوقی بنیاد وکلا در کنار شماست تا از حقوق شما به بهترین شکل دفاع کند.

چرا باید بنیاد وکلا را انتخاب کنید؟

- تخصص در پروندههای چک: وکیل چک ما دارای تجربه و تخصص در پروندههای حقوقی مربوط به چکهای برگشتی هستند.

- مشاوره حقوقی رایگان: با ما تماس بگیرید و مشاوره حقوقی رایگان دریافت کنید تا مسیرهای قانونی مناسب را شناسایی کنید.

- تیم حقوقی مجرب: تیم ما آماده است تا در هر مرحله از روند حقوقی، از ثبت شکایت تا پیگیری پرونده، در کنار شما باشد.

کافیست تا وارد صفحه مشاوره حقوقی چک شوید و با متخصصین ما رزرو وقت مشاوره آنلاین یا تلفنی نمایید و در سریعترین زمان ممکن مشاوره حقوقی خود را دریافت کنید.